- Cách hạch toán kế toán chi tiết nhất theo thông tư 200 và TT133

Hạch toán kế toán là gì? Ý nghĩa, cách phân loại và hướng dẫn một số cách định khoản hạch toán kế toán chi tiết và đơn giản được cập nhật mới nhất theo thông tư 200 và 133.(TT200 – TT133)

Mục lục

Hạch toán là gì? Cách phân loại

Hạch toán là gì?

Hạch toán (tiếng anh là accounting) là quá trình quan sát – đo lường – tính toán – ghi chép các hoạt động kinh tế để giám sát và quản lý các hoạt động đó một cách chặt chẽ.

Để quản lý các hoạt động kinh tế một cách hiệu quả, cần phải có thông tin cụ thể. Các thông tin này được thu thập từ nhiều nguồn khác nhau với nhiều phương thức. Trong đó, quan sát – đo lường – tính toán – ghi chép là các phương thức thu thập thông tin chủ yếu.

Hiểu cách khác:

– Hạch toán kế toán ( còn gọi là kế toán ) là một môn khoa học phản ánh và giám đốc các mặt hoạt động kinh tế tài chính ở tất cả các doanh nghiệp, tổ chức sự nghiệp và các cơ quan.

– Hạch toán là quá trình quan sát, đo lường, tính toán và ghi chép lại quá trình tái sản xuất xã hội nhằm quản lý các hoạt động đó ngày một chặt chẽ hơn.

Trong đó:

– Quan sát là việc làm được thực hiện đầu tiên trong quá trình hạch toán, việc quan sát nhằm phục vụ cho việc đo lường

– Từ việc quan sát, chúng ta sẽ tiến hành công tác đo lường, thu thập những số liệu, thông số và cho ra kết quả đo lường có thể là hiện vật, cũng có thể là tiền, v.v …

– Tiếp đó là cần sử dụng các phép tính toán, áp dụng những phương pháp như là phân tích, tổng hợp để xác định những chỉ tiêu, tiêu chuẩn cần thiết; qua việc tính toán, xác định các chỉ số trên sẽ thấy được hoạt động kinh tế của doanh nghiệp có hiệu quả hay là không.

– Cuối cùng là thao tác ghi chép, việc ghi chép nhằm lưu giữ lại kết quả cũng như tìn hình của các hoạt động kinh doanh trong từng thời kỳ cụ thể, phát sinh tại một địa điểm theo một trình tự nhất định.

Những yêu cầu quan trọng đối với hạch toán là đầy đủ, chính xác, kịp thời về nội dung và thống nhất về phương pháp, bảo đảm tiêu chuẩn hoá (quy cách hoá) và so sánh được các số liệu hạch toán.

Hạch toán kế toán và cách phân loại

Trong hạch toán kế toán có 3 loại như sau:

Hạch toán nghiệp vụ: hạch toán nghiệp vụ là sự quan sát, phản ánh và kiểm tra trực tiếp từng nghiệp vụ, từng quá trình kinh tế cụ thể, phục vụ cho việc chỉ đạo thường xuyên, kịp thời tình hình thực hiện các nghiệp vụ, các quá trình đó.

Nghiệp vụ là tất cả các hoạt động kinh tế liên quan đến doanh nghiệp, hạch toán nghiệp vụ theo dõi từng quá trình từ cung cấp nguyên vật liệu, sản xuât hay tiêu thụ.

HT nghiệp vụ căn cứ vào nội dung, tính chất từng nghiệp vụ kinh tế và yêu cầu quản lý để sử dụng các loại thước đo thích hợp: hiện vật, lao động và giá trị.

Hạch toán thống kê: (hay còn được gọi là thống kê) là khoa học nghiên cứu mặt lượng trong mối liên hệ mật thiết với mặt chất các hiện tượng kinh tế xã hội số lớn trong điều kiện thời gian và địa điểm cụ thể nhằm rút ra bản chất và tính qui luật trong sự phát triển của các hiện tượng đó. Như vậy hạch toán thống kê nghiên cứu trong mối qua hệ hữu cơ các hiện tượng kinh tế xã hội số lớn sảy ra trong không gian và thời gian cụ thể như tình hình tăng năng suất lao động, giá trị tổng sản lượng, thu nhập quốc dân, tình hình giá cả, tình hình phát triển dân số… Do vậy, thông tin do hạch toán thống kê thu nhận và cung cấp không mang tính chất thường xuyên, liên tục mà chỉ có tính hệ thống. Hạch toán thống kê đã xây dựng một hệ thống phương pháp khoa học riêng như điều tra thống kê, phân tổ thống kê, số tương đối, số tuyệt đối, số bình quân và chỉ số. Với đối tượng và phương pháp nêu trên, hạch toán thống kê có thể sử dụng tất cả các loại thước đo.

Hạch toán kế toán: Tương ứng với khái niệm hạch toán.

Là môn khoa học thu thập, xử lý và cung cấp thong tin về tài sản, nguồn hình thành TS và sự vận động của TS trong các tổ chức, đơn vị.

+ Sử dụng cả 3 loại thước đo, nhưng thước đo giá trị mang tính chủ yếu và bắt buộc.

+ Thông tin cung cấp mang tính thuyền xuyên, liên tục và toàn diện.

Tham khảo: Dịch vụ kế toán thuế – Trọn gói từ 600.000 đồng/tháng.

Cách hạch toán kế toán theo thông tư 200 và 133

Sau đây là một số cách hạch toán kế toán thường gặp nhất mà các kế toán viên nên biết.

Hạch toán thuế môn bài

Hạch toán chi phí thuế Môn bài thường được hạch toán vào đầu năm tài chính như sau:

Nợ 642: số thuế Môn bài phải nộp.

Có 3338: Các loại thuế khác

Chú ý: để tính ra được số thuế môn bài phải nộp các bạn phải dựa vào số Vốn điều lệ được ghi trên giấy phép đăng ký kinh doanh rồi và bảng bậc thuế Môn bài được quy định tại TT 42/2013/TT-BTC.

Tiền thuế môn bài được hạch toán vào đâu? hạch toán như thế nào? Đó là câu hỏi của nhiều bạn kế toán thuế mới đi làm và cách hạch toán thuế môn bài chi tiết theo cả 2 quyết định là 48 và 15.

+ Hạch toán chi phí thuế Môn bài:

Theo Quyết định số: 48/2006 QD-BTC

Nợ TK 6422

Có TK 3338

+ Theo Quyết định số: 15/2006 QD-BTC

Nợ TK 6428

Có TK 3338

+ Khi nộp Tờ khai Thuế Môn bài

Nợ TK 3338

Có TK 111/ TK 112

Để hạch toán tiền thuế môn bài bạn cần dựa vào tờ khai thuế môn bài, giấy nộp tiền vào ngân sách, phiếu chi…

Khi nộp tờ khai thuế môn bài:

– Dựa vào tờ khai thuế môn bài đã nộp cho cơ quan thuế các bạn hạch toán:

Nợ 6425: (Theo QĐ 15)

Nợ 6422 (Theo QĐ 48) Có TK 3338:

Khi nộp tiền vào ngân sách:

– Dựa vào giấy nộp tiền vào ngân sách các bạn hạch toán:

Nợ TK 3338:

Có TK 111,112:

** Hạch toán chi phí thuế môn bài

– Nếu hạch toán theo Thông tư 200/2015/TT-BTC

Nợ 6425 Thuế, phí và lệ phí.

Có TK 3338 Các loại thuế khác

– Nếu hạch toán theo Thông tư 133/2016/TT-BTC

Nợ 6422 Chi phí quản lý doanh nghiệp

Có TK 3338 Các loại thuế khác

Hạch toán khi nộp tờ khai thuế môn bài:

– Theo thông tư 200/2014/TT-BTC.

Nợ TK 6428

Có TK 3338

– Theo thông tư số 133/2016/TT-BTC

Nợ TK 6422

Có TK 3338

Khi nộp tiền vào ngân sách

Nợ TK 3338

Có TK 111,112

Hạch toán chiết khấu thương mại

● Chiết khấu thương mại có 3 hình thức cụ thể như sau:

– Chiết khấu thương mại áp dụng theo từng lần mua,

– Chiết khấu thương mại theo số lượng, doanh số,

– Chiết khấu thương mại khi kết thúc chương trình khuyến mại.

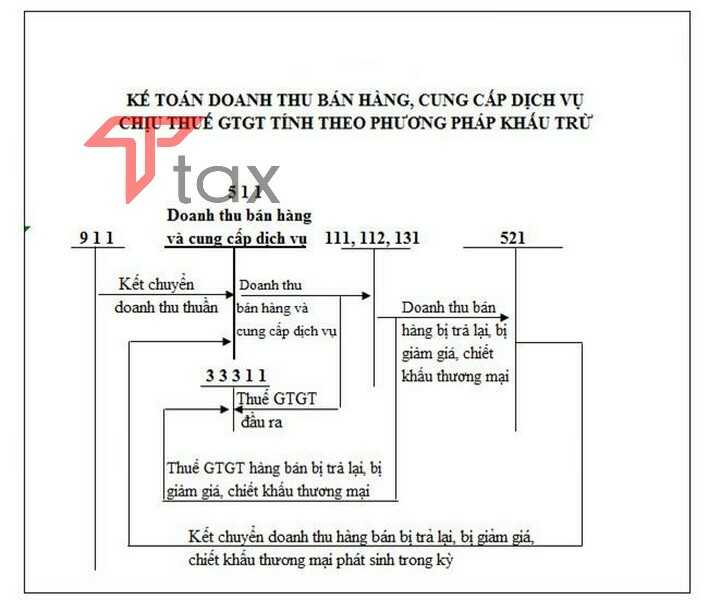

● Nếu doanh nghiệp sử dụng chế độ kế toán theo Thông tư 200:

Hạch toán khoản Chiết khấu thương mại vào TK 521 – Các khoản giảm trừ doanh thu (chi tiết TK 5211 – Chiết khấu thương mại) và cuối kỳ kế toán, kết chuyển tổng số chiết khấu thương mại (TK 5211 ) phát sinh trong kỳ sang tài khoản 511 – “Doanh thu bán hàng và cung cấp dịch vụ”, ghi:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 521 – Các khoản giảm trừ doanh thu (5211).

● Nếu doanh nghiệp sử dụng chế độ kế toán theo Thông tư 133:

Hạch toán khoản Chiết khấu thương mại vào TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (chi tiết theo TK cấp 2 phù hợp) và cuối kỳ kế toán, không cần phải kết chuyển sang TK 511 vì khi phát sinh chiết khấu thương mại đã hạch toán vào bên Nợ TK 511.

2.1. Hướng dẫn hạch toán chiết khấu thương mại theo từng lần mua:

Giá bán trên hóa đơn là giá đã trừ chiết khấu (không thể hiện trên hóa đơn). Doanh thu được phản ảnh là doanh thu thuần (đã trừ chiết khấu thương mại), nên khi hạch toán không thể hiện khoản chiết khấu thương mại.

Bên bán:

Không hạch toán chiết khấu thương mại, chỉ ghi nhận doanh thu và giá vốn tương ứng hàng bán ra:

– Phản ánh giá vốn hàng bán ra, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có các TK 155, 156,…

– Phản ánh doanh thu hàng bán, ghi:

Nợ các TK111,112,131,…:Tổng số tiền trên hoá đơn

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (giá chưa có thuế )

Có TK 333 -Thuế và các khoản phải nộp Nhà nước (chi tiết từng loại thuế).

Lưu ý: Trường hợp không tách ngay được các khoản thuế phải nộp, kế toán ghi nhận doanh thu bao gồm cả thuế phải nộp.

Bên mua:

Ghi nhận hàng mua vào như hàng mua không hưởng chiết khấu:

– Nếu thuế GTGT đầu vào được khấu trừ, ghi:

Nợ TK 152, 153, 156, … : Giá mua chưa có thuế GTGT

Nợ TK1331 – Thuế GTGT được khấu từ

Có các TK 111,112, 331,…: Tổng giá thanh toán.

– Nếu thuế GTGT đầu vào không được khấu trừ, ghi:

Nợ TK 152, 153, 156, … : Giá mua đã có thuế GTGT

Có các TK 111,112, 331,…: Tổng giá thanh toán.

2.2. Hướng dẫn hạch toán chiết khấu thương mại theo số lượng, doanh số:

Với trường hợp này, các lần mua hàng trước kế toán viết hóa đơn theo giá niêm yết (giá chưa trừ chiết khấu). Số tiền chiết khấu được điều chỉnh trên hoá đơn bán hàng hoá, dịch vụ của lần mua hàng cuối cùng hoặc kỳ tiếp sau.

Lưu ý: Nếu hóa đơn cuối cùng có giá trị nhỏ hơn giá trị chiết khấu thì kế toán viết chiết khấu cho hóa đơn mua hàng kỳ sau hoặc viết hóa đơn riêng về khoản chiết khấu còn lại.

Bên bán:

– Trong những lần bán hàng đầu tiền, trên hóa đơn ghi giá bán chưa trừ chiết khấu, kế toán hạch toán như bán hàng bình thường.

– Trong lần bán hàng cuối cùng, nếu kế toán viết hóa đơn chiết khấu cho toàn bộ quá trình bán hàng (từ lần bán đầu tiên đến lần bán cuối cùng), căn cứ vào hóa đơn, kế toán phản ánh như sau:

+ Phản ánh doanh thu bán hàng của lần mua hàng sau cùng, ghi:

Nợ các TK 111, 112, 131..: Tổng số tiền chưa trừ chiết khấu

Có TK 511: Doanh thu chưa trừ chiết khấu (chưa có thuế )

Có TK 333 -Thuế và các khoản phải nộp Nhà nước (chi tiết từng loại thuế).

+ Phản ánh số tiền chiết khấu thương mại cho cả quá trình mua hàng, ghi:

Nợ TK 5211-Chiết khấu thương mại (chưa có thuế) (nếu công ty áp dụng Thông tư 200)

Nợ TK 511- Doanh thu bán hàng và cung cấp dịch vụ (chưa có thuế) (nếu công ty áp dụng Thông tư 133)

Nợ TK 333 : Số tiền thuế được điều chỉnh giảm tương ứng với khoản chiết khấu

Có TK 111, 112, 131: Tổng số tiền chiết khấu.

Lưu ý: Trường hợp không tách ngay được các khoản thuế phải nộp, kế toán ghi nhận doanh thu , chiết khấu thương mại bao gồm cả thuế phải nộp.

Bên mua:

– Trong những lần mua hàng đầu tiền, trên hóa đơn ghi giá bán chưa trừ chiết khấu, kế toán hạch toán như mua hàng bình thường.

– Trong lần mua hàng cuối cùng, nếu kế toán bên bán viết hóa đơn chiết khấu cho toàn bộ quá trình mua hàng (từ lần mua đầu tiên đến lần mua cuối cùng), căn cứ vào hóa đơn, kế toán phản ánh như sau:

+ Phản ánh giá trị hàng mua tại lần mua sau cùng, ghi:

Nợ các TK 152, 153, 156, …: Theo trị giá mua chưa được chiết khấu (chưa có thuế GTGT)

Nợ TK 1331: Thuế GTGT được khấu trừ tương ứng với giá mua chưa chiết khấu

Có các TK 111, 112, 331 : Tổng thanh toán chưa chiết khấu.

+ Khoản chiết khấu thương mại, kế toán phải căn cứ vào hóa đơn, căn cứ vào số lượng hàng được hưởng chiết khấu còn tồn kho hay đã sử dụng hay đã bán để hạch toán:

Nợ các TK 111, 112: Nếu được bên bán thanh toán bằng tiền

Nợ TK 331: Nếu đối trừ công nợ

Có các TK 152, 153, 156 (nếu hàng mua còn tồn kho)

Có các TK 621, 623, 627 (nếu hàng mua đã xuất dùng cho sản xuất) (TT200)

Có TK 154 (nếu hàng mua đã xuất dùng cho sản xuất) (TT133)

Có TK 241 – Xây dựng cơ bản dở dang (nếu hàng mua đã xuất dùng cho hoạt động đầu tư xây dựng)

Có TK 632 – Giá vốn hàng bán (nếu hàng mua đã tiêu thụ trong kỳ)

Có các TK 641, 642 (nếu hàng mua dùng cho hoạt động bán hàng, quản lý doanh nghiệp) (TT200)

Có TK 642 (6421, 6422) (nếu hàng mua dùng cho hoạt động bán hàng, quản lý doanh nghiệp) (TT133)

Có TK 133 – Thuế GTGT được khấu trừ tương ứng với số tiền chiết khấu.

Lưu ý: Nếu doanh nghiệp nộp thuế GTGT theo phương pháp trực tiếp thì trị giá hàng mua bao gồm cả thuế GTGT.

Ví dụ 1: Chiết khấu thương mại theo số lượng, doanh số

Ngày 1/3/2017, Công ty cổ phần Cơ Điện Lạnh Việt Nam ký hợp đồng số 01/HĐKT/TGL bán điều hòa Daikin cho công ty TNHH Thành Gia Luật với giá bán là 10.000.000đ/bộ, chưa có thuế GTGT 10% và nếu công ty TNHH Thành Gia Luật mua với số lượng 10 bộ điều hòa Daikin thì được hưởng chiết khấu thương mại là 20% trên giá bán chưa thuế.Công ty TNHH Thành Gia Luật mua về với mục đích để bán (kinh doanh thương mại). Cả 2 công ty nộp thuế GTGT theo phương pháp khấu trừ.

Hạch toán thuế TNDN (Thu nhập doanh nghiệp)

cách định khoản hạch toán kế toán

Hạch toán thuế TNDN tạm nộp hàng quý

Theo quy định của luật thuế TNDN, hàng quý khi hạch toán thuế TNDN tạm phải nộp thì kế toán phản ánh số thuế cần ghi:

Nợ TK 8211 là chi phí thuế TNDN

Có TK 3334 là thuế TNDN.

Ngoài ra, khi nộp thuế TNDN vào ngân sách nhà nước ghi:

Nợ TK 3334 là thuế thu nhập doanh nghiệp.

Có sẽ ghi là TK 111, 112….

Lưu ý: Đối với trường hợp tạm tính ra không phải nộp thuế thì tháng đó bạn không cần phải tiến hành hạch toán thuế TNDN.

2. Hạch toán thuế TNDN sau quyết toán

Cách hạch toán thuế TNDN sau quyết toán được quy định như sau:

Nếu số thuế TNDN thực tế phải nộp nhỏ hơn số thuế doanh nghiệp tạm nộp hàng quý trong năm tức doanh nghiệp đã nộp thừa tiền thì số chênh lệch sẽ được hạch toán ghi như sau: Nợ TK 3344 là thuế TNDN; Có TK 821 là chi phí thuế TNDN.

Nếu số thuế TNDN thực tế phải nộp lớn hơn số thuế doanh nghiệp tạm nộp hàng quý trong năm tức doanh nghiệp đã thiếu thừa tiền thì số chênh lệch sẽ được hạch toán ghi như sau: Nợ TK 821 là chi phí thuế TNDN; Có TK 3344 là thuế TNDN.

Để làm rõ hơn bạn có thể tham khảo tờ khai quyết thuế TNDN mẫu 03/TNDN để hạch toán thuế TNDN chính xác cần phải nộp trong năm hiện tại.

3. Hạch toán kết chuyển chi phí thuế TNDN

Cuối kỳ kết toán, hạch toán kết chuyển chi phí thuế TNDN cần ghi theo quy định như sau:

Trong trường hợp, TK 821 có số phát sinh lớn hơn số Có phát sinh thì sẽ được ghi như sau: Nợ TK 911 là xác định kết quả kinh doanh và Có TK 821 là chi phí thuế TNDN hiện hành.

Trái lại, trong trường hợp TK 821 có số phát sinh nhỏ hơn số Có phát sinh thì sẽ được ghi như sau: Nợ TK 821 là chi phí thuế TNDN hiện hành và Có TK 911 là xác định kết quả kinh doanh.

4. Hạch toán khoản tiền chậm nộp tiền thuế TNDN

Theo điều 17 của TT 151, các trường hạch toán thuế TNDN nộp chậm được quy định như sau:

Trường hợp phạt nộp chậm do tính thấp hơn 80% số thuế phải nộp thì doanh nghiệp phải nộp phần tiền chậm nộp giữa số thuế phải nộp với số thuế phải nộp theo quyết toán. Thời gian chậm nộp tính từ ngày cuối cùng của thời hạn nộp thuế quý 4 đến ngày thực nộp số thuế còn thiếu.

Trường hợp phạt nộp chậm khi phần chênh lệch giữa số thuế tạm nộp theo quý thấp hơn số thuế phải nộp quyết toán mà doanh nghiệp nộp chậm so với thời gian quy định thì thời gian nộp chậm tính từ ngày hết thời hạn nộp thuế đến ngày trực nộp thuế.

Hạch toán hàng bán bị trả lại (trả lại hàng mua)

1. Thủ tục cần có đối với hàng bán bị trả lại bao gồm:

– Hai bên lập và ký: Biên bản ghi nhận lý do hàng trả lại và Biên bản giao nhận hàng trả lại.

– Bên trả lại hàng:

+ Nếu bên mua là đối tượng có hóa đơn: Lập Phiếu xuất kho trả lại hàng và lập Hoá đơn trả lại hàng cho bên giao hàng (ghi giá theo lúc mua).

+ Nếu bên mua là đối tượng không có hóa đơn (cá nhân không kinh doanh): Ký vào Biên bản trả lại hàng và thu hồi hóa đơn của bên bán.

– Bên nhận hàng trả lại: Lập phiếu nhập kho hàng trả lại.

2. Cách lập hóa đơn hàng trả lại:

Tại Điểm 2.8, Phụ lục 4, Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ tài chính, quy định:

“2.8. Tổ chức, cá nhân mua hàng hoá, người bán đã xuất hoá đơn, người mua đã nhận hàng, nhưng sau đó người mua phát hiện hàng hoá không đúng quy cách, chất lượng phải trả lại toàn bộ hay một phần hàng hoá, khi xuất hàng trả lại cho người bán, cơ sở phải lập hoá đơn, trên hoá đơn ghi rõ hàng hoá trả lại người bán do không đúng quy cách, chất lượng, tiền thuế GTGT (nếu có).

Trường hợp người mua là đối tượng không có hoá đơn, khi trả lại hàng hoá, bên mua và bên bán phải lập biên bản ghi rõ loại hàng hoá, số lượng, giá trị hàng trả lại theo giá không có thuế GTGT, tiền thuế GTGT theo hoá đơn bán hàng (số ký hiệu, ngày, tháng của hoá đơn), lý do trả hàng và bên bán thu hồi hóa đơn đã lập.”

Theo quy định trên thì:

– Trường hợp 1: Nếu người mua là đối tượng có hóa đơn: Khi trả lại hàng người bán lập hóa đơn hàng bán trả lại, trên hoá đơn phải ghi rõ: “Hàng hoá trả lại người bán do không đúng quy cách, chất lượng, tiền thuế GTGT (nếu có)” và bên bán không cần thu hồi hóa đơn đã lập.

– Trường hợp 2: Nếu người mua là đối tượng không có hóa đơn: Khi trả lại hàng, 2 bên phải lập biên bản ghi rõ loại hàng hoá, số lượng, giá trị hàng trả lại theo giá không có thuế GTGT, tiền thuế GTGT theo hoá đơn bán hàng (số ký hiệu, ngày, tháng của hoá đơn), lý do trả hàng và bên bán phải thu hồi hóa đơn đã lập.

3. Cách hạch toán hàng bán bị trả lại theo thông tư 200 và thông tư 133.

● Nếu doanh nghiệp sử dụng chế độ kế toán theo Thông tư 200 thì hạch toán khoản Hàng bán bị trả lại vào TK 521 – Các khoản giảm trừ doanh thu (chi tiết Tài khoản 5212 – Hàng bán bị trả lại) và cuối kỳ kế toán, kết chuyển tổng số Hàng bán bị trả lại (TK 5212 ) phát sinh trong kỳ sang tài khoản 511 – “Doanh thu bán hàng và cung cấp dịch vụ”, ghi:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 521 – Các khoản giảm trừ doanh thu (5212).

● Nếu doanh nghiệp sử dụng chế độ kế toán theoThông tư 133 thì hạch toán khoản Hàng bán bị trả lại vào bên nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (chi tiết theo TK cấp 2 phù hợp) và cuối kỳ kế toán không cần phải kết chuyển sang TK 511 vì khi phát sinh Hàng bán bị trả lại đã hạch toán vào bên Nợ TK 511.

3.1. Đối với bên bán (Bên bị trả lại hàng):

a) Khi bán hàng cho khách hàng: Căn cứ vào hóa đơn bán hàng và chứng từ liên quan kế toán phản ánh như sau:

– Phản ánh doanh thu bán hàng, ghi:

Nợ các TK 111, 112, 131

Có TK 511: Doanh thu bán hàng theo giá bán chưa thuế

Có TK 333: Thuế và các khoản phải nộp Nhà nước.

– Phản ánh giá vốn hàng bán, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có các TK 155,156,…: Trị giá thực tế hàng xuất bán

b) Khi nhận được hàng bán trả lại: Căn cứ vào hóa đơn trả lại hàng, các chứng từ liên quan, kế toán phản ánh như sau:

– Phản ánh giá vốn hàng bán bị trả lại, ghi:

Nợ các TK 155,156,…Trị giá thực tế hàng xuất bán (giá vốn khi bán)

Có TK 632: Trị giá vốn của hàng bị trả lại

– Phản ánh doanh thu của hàng bán bị trả lại, ghi:

Nợ TK 5212 – Hàng bán bị trả lại (nếu công ty áp dụng Thông tư 200)

Nợ TK 511- Doanh thu bán hàng và cung cấp dịch vụ (nếu công ty áp dụng Thông tư 133)

Nợ TK 333: Thuế và các khoản phải nộp Nhà nước: Số tiền thuế được điều chỉnh giảm tương ứng với trị giá hàng bán bị trả lại

Có TK 111, 112, 131: Tổng số tiền hàng bán bị trả lại.

Lưu ý:Trường hợp không tách ngay được các khoản thuế phải nộp, kế toán ghi nhận doanh thu, doanh thu hàng bán bị trả lại bao gồm cả thuế phải nộp.

– Nếu có các chi phí liên quan trong quá trình trả lại hàng:

Nợ TK 641 – Chi phí bán hàng (theo TT 200)

Nợ TK 6421 – Chi phí bán hàng (theo TT133)

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112. . .

3.2. Đối với bên mua (Bên trả lại hàng):

a) Khi mua hàng: Căn cứ vào hóa đơn mua hàng, chứng từ liên quan, ghi:

Nợ các TK 152, 153, 156, …

Nợ TK 133 – Thuế GTGT được khấu trừ

Có các TK 111, 112, 331.

b) Khi trả lại hàng: Căn cứ vào hóa đơn trả lại hàng, các chứng từ liên quan, ghi:

Nợ các TK 111, 112, 331: Tổng trị giá hàng trả lại

Có các TK 152, 153, 156 …: Trị giá hàng trả lại (theo trị giá lúc mua – giá chưa thuế)

Có TK 133 -Thuế GTGT được khấu trừtương ứng với trị giá hàng trả lại.

Lưu ý: Nếu doanh nghiệp nộp thuế GTGT theo phương pháp trực tiếp thì trị giá hàng mua, trị giá hàng trả lại bao gồm cả thuế GTGT.

Hạch toán tiền lương và các khoản trích theo lương

Cách hạch toán định khoản kế toán tiền lương và các khoản trích theo lương có các trường hợp chính như sau:

1. Tính tiền lương phải trả trong tháng cho người lao động (TK 334)

Tổng số tiền lương bao gồm bảo hiểm, thuế phải trả cho người lao động

Nợ TK 154 (Bộ phận sản xuất – TT 133)

Nợ TK 622 Chi phí nhân công trực tiếp (TT 200)

Nợ TK 623 Chi phí sử dụng máy thi công của công nhân trực tiếp điều khiển máy (TT 200)

Nợ TK 627 Lương nhân viên quản lý phân xưởng, bộ phận, đội (TT 200)

Nợ TK 642 Lương bộ phận quản lý doanh nghiệp (TT 133 dùng TK 6422)

Nợ TK 641 Lương bộ phận bán hàng (TT 133 dùng TK 6421)

Có TK 334

2. Trích bảo hiểm các loại theo quy định (tính vào chi phí) 24% lương đóng bảo hiểm (BHXH 17,5%, BHYT 3%, BHTN 1%, KPCĐ 2%)

Nợ TK 641/642/622/623/627

Có TK 3382 (BHCĐ 2%)

Có TK 3383 (BHXH 17,5%)

Có TK 3384 (BHYT 3%)

Có TK 3386 (BHTN 1%) (TT 133 sử dụng tài khoản 3385)

3. Trích bảo hiểm các loại theo quy định trừ vào tiền lương của người lao động

Nợ TK 334 (10,5%)

Có TK 3383 (BHXH 8%)

Có TK 3384 (BHYT 1,5%)

Có TK 3389 (BHTN 1%)

4. Nộp các khoản bảo hiểm theo quy định

Nợ TK 3382 (BHCĐ 2%)

Nợ TK 3383 (BHXH 25,5%)

Nợ TK 3384 (BHYT 4,5%)

Nợ TK 3386 (BHTN 2%)

Có TK 112 (34,5%)

5. Tính thuế thu nhập cá nhân (nếu có)

Nợ TK 334 Thuế TNCN

Có TK 3335

6. Thanh toán tiền lương cho công nhân viên

Số tiền lương phải trả cho người lao động sau khi đã trừ thuế, bảo hiểm và các khoản khác

Nợ TK 334

Có TK 111, 112

7. Tổng tiền thuế đã khấu trừ của người lao động trong tháng hoặc quý

Nộp thuế Thu nhập cá nhân (Hồ sơ khai thuế 02/KK-TNCN, giấy nộp tiền vào ngân sách nhà nước)

Nợ TK 3335

Có TK 111, 112

8. Nộp BH lên cơ quan bảo hiểm

Nợ TK 3383, 3384, 3386

Có TK 111, 112

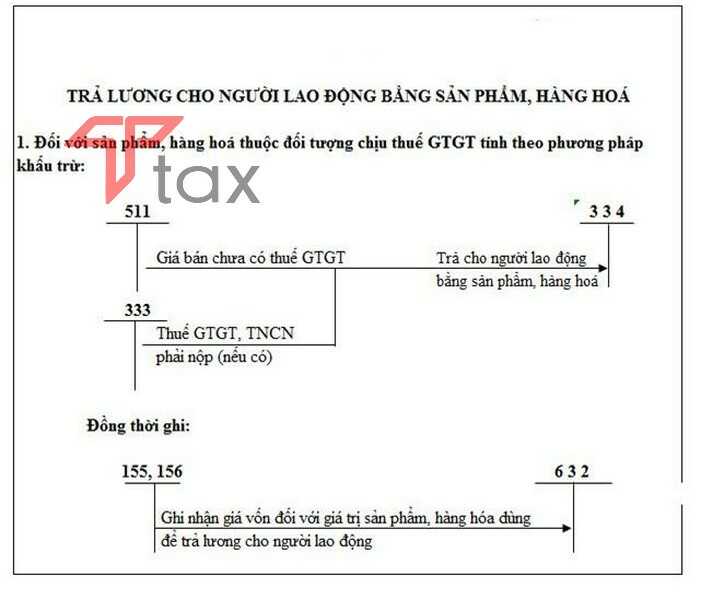

10. Trường hợp trả lương hoặc thưởng cho công nhân viên và người lao động khác của doanh nghiệp bằng sản phẩm, hàng hoá:

– Đối với sản phẩm, hàng hoá thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, kế toán phản ánh doanh thu bán hàng nội bộ theo giá bán chưa có thuế GTGT, ghi:

Nợ TK 334 – Phải trả người lao động

Có TK 3331 – Thuế GTGT phải nộp

Có TK 511 – Doanh thu

– Đối với sản phẩm, hàng hoá không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp, kế toán phản ánh doanh thu bán hàng nội bộ theo giá thanh toán, ghi:

Nợ TK 334 – Phải trả người lao động

Có TK 511- Doanh thu

11. Xác định và thanh toán tiền ăn ca phải trả cho công nhân viên và người lao động khác của doanh nghiêp:

– Khi xác định được số tiền ăn ca phải trả cho công nhân viên và người lao động khác của doanh nghiêp, ghi:

Nợ các TK 622, 623, 627, 641, 642

Có TK 334 – Phải trả người lao động

– Khi chi tiền ăn ca cho công nhân viên và người lao động khác của doanh nghiêp, ghi:

Nợ TK 334 – Phải trả người lao động

Có các TK 111, 112,. . .

12. Tính tiền thưởng phải trả cho công nhân viên:

– Khi xác định số tiền thưởng trả công nhân viên từ quỹ khen thưởng, ghi:

Nợ TK 431 – Quỹ khen thưởng, phúc lợi

Có TK 334 – Phải trả người lao động

– Khi xuất quỹ chi trả tiền thưởng, ghi:

Nợ TK 334 – Phải trả người lao động

Có các TK 111, 112,. . .

Hạch toán hàng nhập khẩu

Trường hợp nguyên vật liệu, hàng hóa nhập khẩu về dùng cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT tính theo phương pháp khấu trừ

Nợ TK 152, 156, 611… Nguyên vật liệu, hàng hóa (Giá có thuế nhập khẩu)

Có TK 111, 112, 331

Có TK 3333 Thuế xuất, nhập khẩu (chi tiết thuế nhập khẩu)

Đồng thời phản ánh thuế GTGT hàng nhập khẩu phải nộp được khấu trừ

Nợ TK 133 Thuế GTGT được khấu trừ

Có TK 3331 Thuế GTGT phải nộp (33312 – Thuế GTGT hàng nhập khẩu)

Trường hợp nguyên vật liệu, hàng hóa nhập khẩu về dùng cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT tính theo phương pháp trực tiếp, hoặc dùng để sản xuất, kinh doanh hàng hóa, dịch vụ không thuộc đối tượng chịu thuế GTGT

Nợ TK 152, 156 Nguyên vật liệu, hàng hóa (Giá có thuế nhập khẩu và thuế GTGT hàng nhập khẩu)

Có TK 111, 112, 331

Có TK 3333 Thuế xuất, nhập khẩu (chi tiết thuế nhập khẩu)

Có TK 3331 Thuế GTGT phải nộp (33312)

Nếu nguyên vật liệu, hàng hóa nhập khẩu phải chịu thuế tiêu thụ đặc biệt thì số thuế TTĐB phải nộp được phản ánh vào giá gốc nguyên vật liệu, hàng hóa nhập khẩu

Nợ TK 152, 156 Nguyên vật liệu, hàng hóa (giá có thuế TTĐB hàng nhập khẩu)

Có TK 331 Phải trả người bán

Có TK 3332 Thuế tiêu thụ đặc biệt

MUA HÀNG NHẬP KHẨU KHÔNG QUA KHO

Khi phát sinh nghiệp vụ mua hàng nhập khẩu về đưa vào sử dụng ngay, thông thường sẽ phát sinh các hoạt động sau:

Khi hàng về đến cảng, nhân viên mua hàng sẽ lập tờ khai hải quan và xuất trình các giấy tờ liên quan (tờ khai, hợp đồng, vận đơn, hóa đơn vận chuyển…).

Hải quan kiểm hóa và xác định thuế phải nộp.

Nhân viên mua hàng nộp thuế nhập khẩu (trường hợp buộc phải nộp thuế ngay).

Hải quan cho thông quan hàng hóa, nhân viên mua hàng nhận hàng hóa tại cảng và cho vận chuyển hàng về kho của công ty (tự vận chuyển hoặc thuê ngoài).

Khi hàng hóa về đến công ty, nhân viên mua hàng không làm thủ tục nhập kho mà giao trực tiếp đến bộ phận có nhu cầu sử dụng để đưa vào sản xuất.

Nhân viên mua hàng giao toàn bộ hóa đơn, chứng từ cho kế toán mua hàng.

Kế toán mua hàng hạch toán chi phí mua hàng và kê khai thuế phát sinh.

Nếu sau khi nhận hàng phải thanh toán luôn tiền hàng, kế toán sẽ hoàn thành các thủ tục thanh toán cho nhà cung cấp.

Hạch toán

Trường hợp nguyên vật liệu, hàng hóa nhập khẩu về sử dụng ngay (không qua nhập kho) cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ:

Nợ TK 621, 623, 627, 641, 642… Giá có thuế nhập khẩu

Có TK 111, 112, 331

Có TK 3333 Thuế xuất, nhập khẩu

Đồng thời phản ánh thuế GTGT hàng nhập khẩu phải nộp được khấu trừ

Nợ TK 133 Thuế GTGT được khấu trừ

Có TK 3331 Thuế GTGT phải nộp (33312 – Thuế GTGT hàng nhập khẩu

Trường hợp nguyên vật liệu, hàng hóa nhập khẩu về (không qua nhập kho) cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp:

Nợ TK 621, 623, 627, 641, 642… Giá có thuế nhập khẩu và thuế GTGT hàng nhập khẩu

Có TK 111, 112, 331

Có TK 3333 Thuế xuất, nhập khẩu (chi tiết thuế nhập khẩu)

Có TK 3331 Thuế GTGT phải nộp (33312)

Nếu nguyên vật liệu, hàng hóa nhập khẩu phải chịu thuế tiêu thụ đặc biệt thì số thuế TTĐB phải nộp được phản ánh vào giá gốc nguyên vật liệu, hàng hóa nhập khẩu

Nợ TK 621, 623, 627, 641, 642… Giá có thuế TTĐB hàng nhập khẩu

Có TK 331 Phải trả người bán

Có TK 3332 Thuế tiêu thụ đặc biệt

Hạch toán chiết khấu thanh toán

Thông thường khoản chiết khấu thanh toán là tiền người bán giảm giá cho người mua thanh toán trước theo hợp đồng. Khoản tiền này.

Bộ tài chính ban hành công văn số 2785/TCT-CS ban hành ngày 23/7/2014 sửa đổi những TT mới của TT 78/2014/TT-BTC về thuế TNDN quy định về các trường hợp tính chiết khấu thanh toán trong 2 trường hợp chiết khấu cho khách hàng và đơn vị được hưởng chiết khấu như thế nào.

Theo quy định của Bộ tài chính thì khoản chiết khấu thanh toán là số tiền không liên quan hàng hóa mà chỉ liên quan đến thỏa thuận giữa người bán và người mua nên không ghi giảm giá trị hàng hóa và tăng giá vốn hàng bán được.

Như vậy các khoản chiết khấu thanh toán sẽ không ghi giảm trên hóa đơn. Quy định khoản chiết khấu này tương đương với chi phí lãi vay và thu nhập tài chính áp dụng với lãi xuất đi vay nên cân nhắc khi tính vào chi phí bán hàng.

Hạch toán chiết khấu thanh toán cho người bán và người mua

Trường hợp làm chiết khấu thanh toán cho người bán

Người bán lập phiếu chi, người mua lập phiếu thu để trả và nhận khoản chiết khấu thanh toán. Căn cứ vào phiếu thu, chi 2 bên hạch toán chiết khấu thanh toán như sau:

Bên bán: Căn cứ vào phiếu chi hạch toán như sau:

Nợ TK 635: Chi phí tài chính

Có TK 131: (bù trừ luôn vào khoản phải thu)

Có TK111, 112: (tiền mặt hoặc chuyển khoản)

Hạch toán chiết khấu thanh toán với bên mua như sau

Nợ TK 331 áp dụng với trường hợp giảm trừ công nợ

Nợ TK 111, 112: (tiền mặt hoặc chuyển khoản)

Có TK 515: ( ghi nhận doanh thu hoạt động tài chính)

Ví dụ thực tế: Công ty kế toán Lê Ánh xuất hàng bán cho công ty A hàng hóa với tổng giá trị thanh toán là 150.000.000 triệu, ghi nhận thanh toán bằng chuyển khoản. Khách hàng thanh toán sớm được chiết khấu 1,5% .Công ty kế toán Lê Ánh thực hiện hach toán chiết khấu thanh toán bằng tiền mặt.

Hach toán chiết khấu thanh toán như sau

Th1: Với bên bán

Phản ánh tài khoản chiết khấu thanh toán 1,5% như sau:

Nợ TK 635: 1,5% x 150.000.000 = 2.250.000 đồng

Có TK 111: 1,5% x 150.000.000 = 2.250.000 đồng

TH2: Hạch toán với bên mua

Nợ TK 111: 2.250.000 đồng

Có TK 515: 2.250.000đồng

Hạch toán thanh lý tài sản cố định (TSCĐ)

TSCĐ là công cụ lao động quan trọng bậc nhất trong quá trình sản xuất kinh doanh. Nó trực tiếp tham gia vào chu trình sản xuất ra sản phẩm của doanh nghiệp. Vậy khi TSCĐ bị hỏng, không thực hiện được vai trò của mình, DN sẽ tiến hành thanh lý TSCĐ đó. Khi đó các nghiệp vụ kế toán chủ yếu phát sinh là:

– Khi doanh nghiệp tiến hành thanh lý TSCĐ dùng cho hoạt động sản xuất, kinh doanh. Căn cứ vào chứng từ cụ thể, kế toán phản ánh các khoản thu nhập:

Nợ TK 111, 112, 131,…: Tổng trị giá thu về khi thanh lý TSCĐ

Có TK 711: Trị giá thanh lý TSCĐ chưa có thuế GTGT

Có TK 33311: Tiền thuế giá trị gia tăng phải nộp.

– Khi phát sinh các chi phí phát sinh cho hoạt động thanh lý tài sản cố định, kế toán ghi:

Nợ TK 811: Trị giá chi phí phát sinh cho hoạt động thanh lý TSCĐ

Có các TK 111, 112,….: Tổng trị giá thanh toán chi phí phát sinh cho hoạt động thanh lý TSCĐ.

– Đồng thời kế toán ghi giảm nguyên giá TSCĐ hữu hình:

Nợ TK 214: Trị giá hao mòn TSCĐ hữu hình

Nợ TK 811: Giá trị còn lại của TSCĐ hữu hình thanh lý

Có TK 211: Nguyên giá TSCĐ hữu hình thanh lý.

Khi thanh lý TSCĐ dùng trong nội bộ, dự án, kế toán sẽ hạch toán như sau:

– Khi doanh nghiệp tiến hành thanh lý TSCĐ dùng trong nội bộ, dự án. Căn cứ Biên bản giao nhận TSCĐ, kế toán ghi giảm tài sản cố định đã thanh lý:

Nợ TK 466 (theo tt200): Giá trị còn lại của TSCĐ thanh lý

Nợ TK 214: Trị giá đã hao mòn của TSCĐ thanh lý

Có TK 211: Nguyên giá TSCĐ thanh lý.

– Kế toán phản ánh số thu về thanh lý TSCĐ, ghi:

Nợ các TK 111, 112,…: Tổng trị giá thu về khi thanh lý TSCĐ

Có TK 466 (theo tt200): Nguồn kinh phí đã hình thành TSCĐ

Có TK 3331 : Tiền thuế và các khoản phải nộp Nhà nước (nếu có).

– Kế toán phản ánh số chi về thanh lý TSCĐ, ghi:

Nợ TK 466 (theo tt200): Tổng trị giá đã chi khi thanh lý TSCĐ

Có TK 111, 112 …: Tổng trị giá đã chi thanh lý TSCĐ.

TSCĐ sử dụng trong các hoạt động văn hóa, phúc lợi phục vụ người lao động của doanh nghiệp (trừ các TSCĐ phục vụ cho người lao động làm việc tại doanh nghiệp như: nhà ăn , xe đưa đón người lao động, nhà ở cho người lao động do doanh nghiệp đầu tư xây dựng,…) khi thanh lý sẽ hạch toán như sau:

– Khi doanh nghiệp tiến hành thanh lý TSCĐ dùng cho hoạt động văn hóa, phúc lợi. Căn cứ Biên bản giao nhận TSCĐ, kế toán ghi giảm tài sản cố định nhượng bán, ghi:

Nợ TK 3533: Giá trị còn lại của TSCĐ thanh lý

Nợ TK 214: Giá trị đã hao mòn của TSCĐ thanh lý

Có TK 211: Nguyên giá của TSCĐ thanh lý.

– Kế toán phản ánh số thu về thanh lý TSCĐ, ghi:

Nợ TK 111, 112,…: Tổng trị giá thu về khi thanh lý TSCĐ

Có TK 3532: Quỹ phúc lợi

Có TK 3331: Tiền thuế và các khoản phải nộp Nhà nước (nếu có).

– Kế toán phản ánh số chi về thanh lý TSCĐ, ghi:

Nợ TK 3532: Tổng trị giá đã chi khi thanh lý TSCĐ.

Có các TK 111, 112,…: Tổng trị giá đã chi khi thanh lý TSCĐ.

Trên đây là phần lý thuyết Cách hạch toán thanh lý tài sản cố định theo TT133, TT200. Để hiểu rõ hơn, mời các bạn theo dõi Ví dụ Cách hạch toán thanh lý tài sản cố định theo TT133, TT200.

Hạch toán nộp thuế GTGT hàng nhập khẩu

Khi DN nhập khẩu loại hàng hóa thuộc đối tượng chịu thuế GTGT như: Hàng hoá nhập khẩu dùng cho sản xuất, kinh doanh, tiêu dùng ở Việt Nam được phép nhập khẩu qua biên giới Việt Nam hoặc từ khu chế xuất nhập khẩu vào thị trường nội địa. Vậy khi đó kế toán hạch toán thuế GTGT hàng nhập khẩu cụ thể như sau:

Phản ánh số thuế nhập khẩu phải nộp, tổng số tiền phải thanh toán khi nhập khẩu vật tư, hàng hoá, TSCĐ.

Khi phản ánh số thuế nhập khẩu phải nộp, tổng số tiền phải thanh toán khi nhập khẩu vật tư, hàng hoá, TSCĐ và trị giá nguyên vật liệu, hàng hoá, TSCĐ nhập khẩu, … (giá chưa có thuế), kế toán hạch toán:

Nợ các TK 151, 152, 156, 211, 611, … :Trị giá nguyên vật liệu, hàng hoá, TSCĐ nhập khẩu, …

Có TK 3333: Tiền thuế nhập khẩu phải nộp.

Có các TK 111, 112, 331, …: Số tiền phải thanh toán.

Hạch toán thuế GTGT hàng nhập khẩu theo TT133, TT200 Đồng thời kế toán phản ánh số thuế GTGT phải nộp của hàng nhập khẩu:

Khi phản thuế GTGT hàng nhập khẩu sẽ có 2 trường hợp: Trường DN hợp tính thuế GTGT theo phương pháp khấu trừ và Trường hợp DN tính thuế GTGT theo phương pháp trực tiếp.

Trường hợp DN tính thuế GTGT hàng nhập khẩu theo phương pháp khấu trừ.

Số thuế GTGT hàng nhập khẩu phải nộp được khấu trừ khi vật tư, hàng hóa, TSCĐ nhập khẩu dùng vào hoạt động sản xuất kinh doanh thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, kế toán ghi:

Nợ TK 133: Tiền thuế GTGT hàng nhập khẩu

Có TK 33312: Tiền thuế GTGT hàng nhập khẩu.

Trường hợp DN tính thuế GTGT hàng nhập khẩu theo phương pháp trực tiếp.

Số thuế GTGT hàng nhập khẩu phải nộp không được khấu trừ khi vật tư, hàng hóa, TSCĐ nhập khẩu dùng vào hoạt động sản xuất kinh doanh không thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp. Khi đó số thuế GTGT của hàng nhập khẩu không được khấu trừ tính vào vật tư, hàng hóa, TSCĐ nhập khẩu, kế toán ghi:

Nợ các TK 151, 152, 156, 211, 611, … : Tiền thuế GTGT hàng nhập khẩu phải nộp.

Có TK 33312: Tiền thuế GTGT hàng nhập khẩu phải nộp.

Hạch toán thuế GTGT hàng nhập khẩu theo TT133, TT200 DN nộp thuế GTGT hàng nhập khẩu vào Ngân sách nhà nước.

Khi DN nộp thuế GTGT hàng nhập khẩu vào Ngân sách Nhà nước, kế toán ghi:

Nợ TK 33312: Tiền thuế GTGT hàng nhập khẩu phải nộp.

Có các TK 111, 112: Tiền thuế GTGT hàng nhập khẩu phải nộp.

Hạch toán thuế GTGT hàng nhập khẩu theo TT133, TT200 Cách hạch toán thuế GTGT hàng nhập khẩu theo TT133, TT200 trường hợp nhập khẩu ủy thác.

Khi Doanh nghiệp muốn nhập khẩu hàng hóa, nhưng không tự làm mà ủy thác qua công ty dịch vụ thực hiện việc nhập khẩu. Vậy khi đó bên giao ủy thác và bên nhận ủy thác sẽ hạch toán thuế GTGT hàng nhập như sau:

Cách hạch toán thuế GTGT hàng nhập khẩu đối với bên giao ủy thác.

– Khi ghi nhập số thuế GTGT hàng nhập khẩu được khấu trừ khi bên nhận ủy thác thông báo về nghĩa vụ nộp thuế GTGT hàng nhập khẩu, kế toán ghi:

Nợ TK 133: Tiền thuế GTGT hàng nhập khẩu

Có TK 33312: Tiền thuế GTGT hàng nhập khẩu phải nộp.

– Khi nhận được chứng từ nộp thuế vào NSNN của bên nhận ủy thác, bên giao ủy thác phản ánh giảm nghĩa vụ nộp thuế GTGT hàng nhập khẩu nộp vào NSNN, kế toán ghi:

Nợ TK 33312: Tiền thuế GTGT hàng nhập khẩu phải nộp.

Có các TK 111, 112: Tiền thuế GTGT hàng nhập khẩu phải nộp.

Có TK 3388: Tiền thuế GTGT hàng nhập khẩu phải nộp chưa thanh toán cho bên nhận ủy thác.

Có TK 138: Ghi giảm số tiền thuế GTGT hàng nhập khẩu phải nộp đã tạm ứng cho bên nhận ủy thác.

Cách hạch toán thuế GTGT hàng nhập khẩu đối với bên nhận ủy thác.

Khi phản ánh số tiền thuế GTGT hàng nhập khẩu đã nộp hộ bên giao ủy thác, kế toán ghi:

Nợ TK 138: Số tiền thuế GTGT hàng nhập khẩu phải nộp hộ bên giao ủy thác.

Nợ TK 3388: Trừ vào số tiền thuế GTGT hàng nhập khẩu phải nộp hộ bên giao ủy thác đã nhận.

Có các TK 111, 112: Tiền thuế GTGT hàng nhập khẩu phải nộp hộ.

Hạch toán tiền chậm nộp thuế

1. Khi doanh nghiệp phải nộp phải tiền thuế, phải hạch toán theo bút toán:

– DN nhận được thông báo nộp phạt

Nợ TK 811: Chi phí khác

Có TK 3339: Phí, lệ phí và các khoản phải nộp

– Nộp tiền phạt

Nợ TK 3339: phí, lệ phí và các khoản phải nộp

Có TK 111/112

– Cuối kỳ kết chuyển:

Nợ TK 911

Có TK 811

Về bản chất, hạch toán vào TK 811, hay 4211 đều làm giảm lợi nhuận kế toán của doanh nghiệp. Nếu hạch toán vào TK 4211 là giảm lãi của năm trước. Hạch toán vào TK 811 là giảm lãi của năm nay. Cụ thể trong từng trường hợp như sau

2. Hạch toán vào TK 4211

2.1. Hạch toán số thuế phải truy thu thêm

– Thuế GTGT truy thu thêm:

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3331 – Thuế GTGT phải nộp

– Thuế TNDN truy thu thêm:

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3334 – Thuế TNDN phải nộp

2.2. Thuế Thu nhập cá nhân truy thu thêm:

– Trường hợp khấu trừ vào tiền lương của người lao động kỳ này

Nợ TK 334- Phải trả người lao động

Có TK 3335 – Thuế TNCN phải nộp

– Trường hợp do công ty phải trả

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3335 – Thuế TNCN phải nộp

– Khi nộp tiền thuế truy thu thêm:

Nợ TK 3331, 3334, 3335

Có TK 111, 112

– Điều chỉnh số trích KH TSCĐ

Nợ TK 214 – Hao mòn TSCĐ

Có TK 4211 – Lợi nhuận chưa phân phối năm trước.

Lưu ý: Các TH điều chỉnh nêu trên Công ty không phải lập lại sổ sách kế toán. Cũng như lập lại tờ khai quyết toán thuế TNDN, tờ khai thuế GTGT của các kỳ trước.

3. Hạch toán vào TK 811

3.1. Hạch toán số thuế phải truy thu thêm

Trường hợp Công ty bị truy thu thuế GTGT, thuế TNDN thì tại thời điểm nhận được quyết định xử lý truy thu, DN hạch toán

– Hạch toán tiền Thuế GTGT truy thu:

Nợ TK 811 – Chi phí khác.

Có TK 3331 – Thuế GTGT phải nộp.

– Hạch toán tiền Thuế TNDN truy thu:

Nợ TK 821 – Chi phí thuế TNDN

Có TK 3334 – Thuế TNDN phải nộp.

– Khi nộp tiền thuế:

Nợ 3331, 3334

Có 111,112

3.2. Hạch toán tiền phạt, tiền chậm nộp thuế

– Khi nhận quyết định xử lý:

Nợ TK 811: Chi phí khác

Có TK 3339: Phí lệ phí và các khoản phải nộp

– Khi nộp tiền phạt:

Nợ TK 3339: Phí lệ phí và các khoản phải nộp

Có TK 111/112.

Các trường hợp điều chỉnh bên trên đơn vị không phải lập lại sổ sách kế toán, cũng như không phải lập lại tờ khai quyết toán thuế TNDN, tờ khai thuế GTGT của các kỳ trước. Cuối năm tài chính khi quyết toán thuế TNDN DN tự loại phần chi phí không được tính vào phần chi phí hợp lý được khấu trừ thuế TNDN trên tờ khai quyết toán theo quy định của luật thuế TNDN

Ví dụ: Sau khi kiểm tra quyết toán, doanh nghiệp A bị truy thu số thuế GTGT là 100 tr, thuế TNCN là 35 tr, thuế TNDN là 20 tr. Tiền phạt là 45 tr. Trong đó chi phí bị loại có 12 tr là khấu hao TSCĐ vượt định mức. Giả sử, doanh nghiệp không truy thu được thuế TNCN, và không muốn có chênh lệch tạm thời về khấu hao TSCĐ.

2.4. Khi nhận được quyết định truy thu và phạt, hạch toán:

Nợ TK 4211, hoặc TK 811/ Có TK 3331: 100 tr

Nợ TK 4211, hoặc TK 811 / Có TK 3334: 20tr

Nợ TK 4211, hoặc TK 811/ Có TK 3335: 35 tr

Nợ TK 4211, hoặc TK 811/ Có TK 214: 12 tr

2.5. Khi nộp tiền truy thu và nộp phạt, hạch toán:

Nợ TK 3331/ Có TK 111,112: 100 tr

Nợ TK 3334/ Có TK 111,112: 20tr

Nợ TK 3335/ Có TK 111,112: 35 tr

Nợ TK 421, hoặc TK 811/ Có TK 111, 112: 45 tr

Nếu hạch toán vào TK 811, cuối kỳ, khi quyết toán thuế TNDN, bạn đưa vào chỉ tiêu B4: Các khoản chi không được trừ khi xác định thu nhập chịu thuế tại Tờ khai quyết toán thuế TNDN Mẫu 03/TNDN số tiền là 212 tr.

1. Khi doanh nghiệp phải nộp phải tiền thuế, phải hạch toán theo bút toán:

– DN nhận được thông báo nộp phạt

Nợ TK 811: Chi phí khác

Có TK 3339: Phí, lệ phí và các khoản phải nộp

– Nộp tiền phạt

Nợ TK 3339: phí, lệ phí và các khoản phải nộp

Có TK 111/112

– Cuối kỳ kết chuyển:

Nợ TK 911

Có TK 811

Về bản chất, hạch toán vào TK 811, hay 4211 đều làm giảm lợi nhuận kế toán của doanh nghiệp. Nếu hạch toán vào TK 4211 là giảm lãi của năm trước. Hạch toán vào TK 811 là giảm lãi của năm nay. Cụ thể trong từng trường hợp như sau

2. Hạch toán vào TK 4211

2.1. Hạch toán số thuế phải truy thu thêm

– Thuế GTGT truy thu thêm:

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3331 – Thuế GTGT phải nộp

– Thuế TNDN truy thu thêm:

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3334 – Thuế TNDN phải nộp

2.2. Thuế Thu nhập cá nhân truy thu thêm:

– Trường hợp khấu trừ vào tiền lương của người lao động kỳ này

Nợ TK 334- Phải trả người lao động

Có TK 3335 – Thuế TNCN phải nộp

– Trường hợp do công ty phải trả

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3335 – Thuế TNCN phải nộp

– Khi nộp tiền thuế truy thu thêm:

Nợ TK 3331, 3334, 3335

Có TK 111, 112

– Điều chỉnh số trích KH TSCĐ

Nợ TK 214 – Hao mòn TSCĐ

Có TK 4211 – Lợi nhuận chưa phân phối năm trước.

Lưu ý: Các TH điều chỉnh nêu trên Công ty không phải lập lại sổ sách kế toán. Cũng như lập lại tờ khai quyết toán thuế TNDN, tờ khai thuế GTGT của các kỳ trước.

3. Hạch toán vào TK 811

3.1. Hạch toán số thuế phải truy thu thêm

Trường hợp Công ty bị truy thu thuế GTGT, thuế TNDN thì tại thời điểm nhận được quyết định xử lý truy thu, DN hạch toán

– Hạch toán tiền Thuế GTGT truy thu:

Nợ TK 811 – Chi phí khác.

Có TK 3331 – Thuế GTGT phải nộp.

– Hạch toán tiền Thuế TNDN truy thu:

Nợ TK 821 – Chi phí thuế TNDN

Có TK 3334 – Thuế TNDN phải nộp.

– Khi nộp tiền thuế:

Nợ 3331, 3334

Có 111,112

3.2. Hạch toán tiền phạt, tiền chậm nộp thuế

– Khi nhận quyết định xử lý:

Nợ TK 811: Chi phí khác

Có TK 3339: Phí lệ phí và các khoản phải nộp

– Khi nộp tiền phạt:

Nợ TK 3339: Phí lệ phí và các khoản phải nộp

Có TK 111/112.

Các trường hợp điều chỉnh bên trên đơn vị không phải lập lại sổ sách kế toán, cũng như không phải lập lại tờ khai quyết toán thuế TNDN, tờ khai thuế GTGT của các kỳ trước. Cuối năm tài chính khi quyết toán thuế TNDN DN tự loại phần chi phí không được tính vào phần chi phí hợp lý được khấu trừ thuế TNDN trên tờ khai quyết toán theo quy định của luật thuế TNDN

Ví dụ: Sau khi kiểm tra quyết toán, doanh nghiệp A bị truy thu số thuế GTGT là 100 tr, thuế TNCN là 35 tr, thuế TNDN là 20 tr. Tiền phạt là 45 tr. Trong đó chi phí bị loại có 12 tr là khấu hao TSCĐ vượt định mức. Giả sử, doanh nghiệp không truy thu được thuế TNCN, và không muốn có chênh lệch tạm thời về khấu hao TSCĐ.

2.4. Khi nhận được quyết định truy thu và phạt, hạch toán:

Nợ TK 4211, hoặc TK 811/ Có TK 3331: 100 tr

Nợ TK 4211, hoặc TK 811 / Có TK 3334: 20tr

Nợ TK 4211, hoặc TK 811/ Có TK 3335: 35 tr

Nợ TK 4211, hoặc TK 811/ Có TK 214: 12 tr

2.5. Khi nộp tiền truy thu và nộp phạt, hạch toán:

Nợ TK 3331/ Có TK 111,112: 100 tr

Nợ TK 3334/ Có TK 111,112: 20tr

Nợ TK 3335/ Có TK 111,112: 35 tr

Nợ TK 421, hoặc TK 811/ Có TK 111, 112: 45 tr

Nếu hạch toán vào TK 811, cuối kỳ, khi quyết toán thuế TNDN, bạn đưa vào chỉ tiêu B4: Các khoản chi không được trừ khi xác định thu nhập chịu thuế tại Tờ khai quyết toán thuế TNDN Mẫu 03/TNDN số tiền là 212 tr.

Tham khảo: Dịch vụ làm báo cáo tài chính cuối năm – Tổng phì 2.500.000 đồng

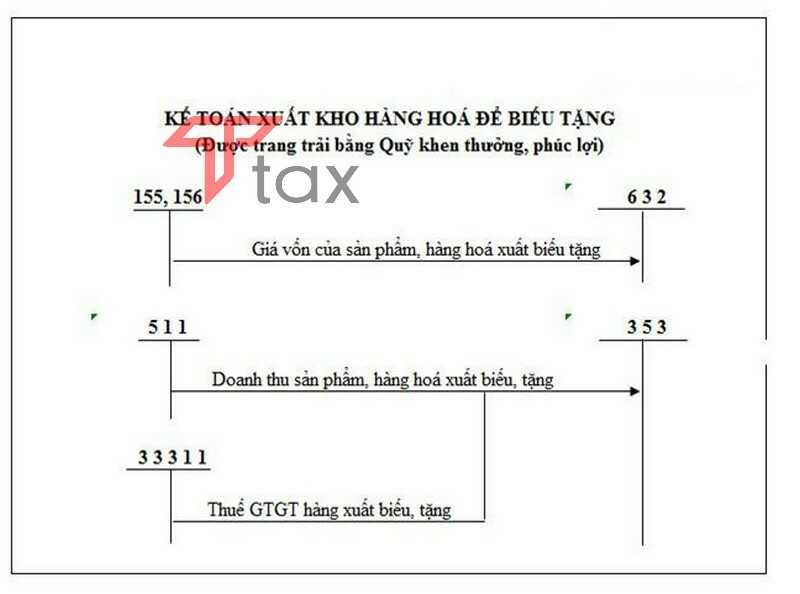

Hạch toán hàng biếu tặng

Bước 1: Mua hàng về để đi cho, biếu tặng

Trong trường hợp này, thực hiện hạch toán như khi mua hàng bình thường, các bạn nhớ lưu ý Thuế GTGT đối với các hàng hóa này được khấu trừ.

Nợ TK 152, 153, 156, 211…

Nợ TK 133

Có TK 111, 112, 131

Bước 2: Xuất hàng cho, biếu tặng

Đối với đối tượng ngoài doanh nghiệp. Các bạn thực hiện như sau:

– Ghi nhận chi phí:

Nợ TK 641 (Nếu DN áp dụng theo Thông tư 200)

Nợ TK 6421 (Nếu DN áp dụng theo QĐ 48)

Có TK 152, 153, 156, 211…

– Doanh nghiệp phải kê khai thuế GTGT đầu ra, ghi tăng phần chênh lệch của giá vốn và giá bán của hàng cho, biếu tặng.

Nợ TK 641: Thuế GTGT được khấu trừ

Có TK 511: Chênh lệch giá xuất biếu tặng lớn hơn giá vốn (nếu có)

Có TK 3331: Thuế GTGT phải nộp (tính trên giá xuất biếu tặng)

– Khấu trừ Thuế GTGT đầu vào và đầu ra.

Nợ TK 133

Có TK 333

Đối với cán bộ, công nhân viên trong doanh nghiệp:

Chi phí để mua hàng tặng Cán bộ, Công nhân viên được lấy từ quỹ khen thưởng, phúc lợi. Do đó:

– Ghi nhận doanh thu được trả từ quỹ khen thưởng, phúc lợi của doanh nghiệp:

Nợ TK 353 – Quỹ khen thưởng, phúc lợi (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp.

– Ghi nhận giá vốn hàng bán đối với hàng hóa dùng để biếu, tặng công nhân viên và người lao động:

Nợ TK 632 – Giá vốn hàng bán

Có các TK 152, 153, 155, 156

Đối với bên nhận hàng hóa cho, biếu tặng

Theo khoản 10 điều 1 TT 26/2015/TT-BTC quy định bên nhận hàng cho biếu tặng không phải thanh toán tiền, do đó bên nhận sẽ không có chứng từ thanh toán nên cũng sẽ không được khấu trừ thuế GTGT của hóa đơn hàng biếu tặng.

Trường hợp hàng được cho biếu tặng là hàng nội địa

Các bạn hạch toán như sau:

Nợ TK 156, 242, …

Có TK 711

Trường hợp hàng được cho biếu tặng là hàng nhập khẩu phi mậu dịch (hàng nhập khẩu không mang tính chất thương mại)

Các bạn hạch toán như sau:

– Khi nhận hàng hóa, kế toán ghi nhận trị giá lô hàng:

Nợ TK 152, 156, 211, 642: Nguyên vật liệu, hàng hóa, chi phí

Có TK 711 : Theo giá tính thuế của hải quan

– Nếu có chứng từ nộp thuế GTGT khâu nhập khẩu:

Nợ TK 133: Thuế GTGT được khấu trừ

Có TK 111, 112: Tiền mặt, TGNH

– Nếu có chứng từ nộp thuế nhập khẩu:

Nợ TK 3333: Thuế XNK

Có TK 111, 112: Tiền mặt, TGNH

– Kết chuyển thuế nhập khẩu vào chi phí, nếu đã ghi nhận giá trị hàng cho biếu tặng theo giá thị trường, giá Hải quan

Nợ TK 642: Chi phí quản lý doanh nghiệp

Có TK 3333: Thuế XNK

Sau khi hạch toán xong, kế toán các doanh nghiệp cần lưu ý để hoàn thiện sổ sách.

Lưu ý: Chứng từ kèm theo đối với trường hợp cho biếu tặng hàng hóa, tài sản này bao gồm:

Hóa đơn GTGT

Biên bản giao nhận tài sản, hàng hóa

Hóa đơn vận chuyển tài sản, hàng hóa (nếu có)

Hồ sơ gốc của tài sản, hàng hóa

Các giấy tờ đăng ký quyền sở hữu tài sản (nếu có). Ví dụ: Quyền sở hữu ô tô, xe máy …

Hạch toán khấu hao tài sản cố định

1. Phương pháp khấu hao tài sản cố định

Phương pháp khấu hao theo đường thẳng

– Trên thực tế kế toán thường sử dụng phương pháp khấu hao này để tính giá trị hao mòn tài sản cố định đưa vào chi phí

+ Giá trị khấu hao hàng tháng = Nguyên giá TSCĐ/ Thời gian trích khấu hao

Trong đó:

+ Thời gian trích khấu hao được quy đổi ra tháng không được tính theo năm và được quy định theo phụ lục I thông tư 45/2013. Tuy nhiên ở phụ lục này quy định thời gian tối thiểu và thời gian tối đa. Do đó kế toán cần căn cứ tình hình hoạt động của doanh nghiệp để chọn mức thời gian phù hợp cho việc trích tài sản cố định. Nếu doanh nghiệp đang lãi kế toán nên trích khấu hao nhanh và ngược lại.

– Ngày bắt đầu tính khấu hao thông thường là ngày đầu của tháng sau đối với những tài sản đưa vào sử dụng ngay. Để làm cho giá trị khấu hao được làm tròn tháng.

– Ví dụ1: Ngày 06/11/2014 Công ty A mua một xe ô tô tải dùng cho công trình xây dựng có giá trị 600.000.000đ, thuế GTGT 10%, chưa thanh toán cho nhà cung cấp

Giá trị khấu hao TSCĐ này ở mức tối thiểu là 6 năm = 600.000.000/ 72 tháng = 8.333.333đ/ tháng

Vậy số tiền 8.333.333đ sẽ được trích khấu hao tính vào chi phí từ ngày 01/12/2014.

2. Cách hạch toán các nghiệp vụ kinh tế phát sinh

– Mua tài sản cố định chưa thanh toán cho nhà cung cấp

Nợ TK 211: Nguyên giá TSCĐ chưa có thuế GTGT

Nợ TK 1332: Tiền thuế GTGT của tài sản cố đinh

Có TK 331: Phải trả cho nhà cung cấp

– Trích khấu hao tính vào chi phí quản lý doanh nghiệp( nếu như tài sản này dùng cho bộ phận quản lý)

Nợ TK 642: Chi phí quản lý doanh nghiệp tăng lên

Có TK 214: Khấu hao TSCĐ tăng lên

– Trích khấu hao tính vào chi phí sản xuất ( nếu như tài sản này dùng để phục vụ cho sản xuất sản phẩm hoặc thi công công trình xây dưng)

+ Theo quyết định 48

Nợ TK 1544: Chi phí trích khấu hao TSCĐ theo quyết định 48

Có TK 214:

+ Theo quyết định 15

Nợ TK 6274

Có TK 214

– Ví dụ 2: Kế toán hạch toán khấu hao tài sản mua ô tô ở ví dụ 1 bắt đầu từ 1/12/2014, biết doanh nghiệp áp dụng theo quyết định 48.

Nợ TK 6422: 8.333.333

Có TK 214: 8.333.333

Chúng ta hiểu rằng đến ngày 01/01/2015 giá trị tài sản cố định = 600.000.000 – 8.333.333 = 591.666.667

Tuy nhiên nguyên giá tài sản cố định không thay đổi. Kế toán không được tự động hạch toán ghi giảm nguyên giá tài sản cố định trừ khi công ty thanh lý, nhượng bán tài sản cố định

Hạch toán hóa đơn điều chỉnh giảm

Cách hạch toán hóa đơn điều chỉnh Tăng doanh thu, thuế GTGT

a. Bên bán:

Nợ TK 111, 112, 131

Có TK 511

Có TK 33311

b. Bên mua:

– Nếu hàng còn tồn trong kho thì ghi Tăng Giá trị hàng hóa, ghi:

Nợ TK 156

Nợ TK 1331

Có TK 331, 111, 112

– Nếu hàng đó đã bán thì ghi Tăng Giá vốn hàng bán:

Nợ TK 632

Nợ TK 1331

Có TK 331, 111, 112

– Nếu hàng đó đã đưa vào sản xuất kinh doanh, quản lý … thì ghi Tăng chi phí đó lên:

Nợ TK 154, 642…

Nợ TK 1331

Có TK 331, 111, 112

2. Cách hạch toán điều chỉnh Giảm doanh thu, thuế GTGT

a. Bên bán:

Nợ TK 511

Nợ TK 33311

Có TK 111, 112, 131

b. Bên mua:

– Nếu hàng còn tồn trong kho thì ghi Giảm giá trị hàng hóa:

Nợ TK 111, 112, 331

Có TK 156

Có TK 1331

– Nếu hàng đã bán thì ghi Giảm giá vốn hàng bán:

Nợ TK 111, 112, 331

Có TK 632

Có TK 1331

– Nếu hàng đó đã đưa vào sản xuất, kinh doanh hoặc quản lý thì ghi Giảm chi phí đó xuống:

Nợ TK 111, 112, 331

Có TK 154, 642 …

Có TK 1331

Hạch toán thuế nhà thầu

Hợp đồng là NET

– Hạch toán nợ phải trả nhà thầu nước ngoài:

Nợ TK 627, 642: Giá trị hợp đồng

Có TK 331: Giá trị hợp đồng

– Hạch toán thuế GTGT và thuế TNDN:

Nợ TK 133: Thuế GTGT được khấu trừ

Nợ TK 627, 642: Thuế TNDN

Có TK 3338

– Nộp thuế:

Nợ TK 3338

Có TK 111, 112

Hợp đồng là GROSS

– Hạch toán công nợ và thuế:

Nợ TK 627, 642

Nợ TK 811 (Thuế TNDN)

Nợ TK 133 (Thuế GTGT được khấu trừ)

Có TK 331

Có TK 3338

– Nộp thuế:

Nợ TK 3338

Có TK 112

Hợp đồng chưa bao gồm thuế GTGT (Thuế TNDN nhà thầu chịu)

– Hạch toán công nợ và thuế:

Nợ TK 627, 642

Nợ TK 811 (Thuế TNDN)

Nợ TK 133 (Thuế GTGT được khấu trừ)

Có TK 331

Có TK 3338

– Nộp thuế:

Nợ TK 3338

Có TK 111, 112

Hạch toán chênh lệch tỷ giá

I. Kế toán chênh lệch tỷ giá hối đoái phát sinh trong kỳ của hoạt động kinh doanh, kể cả hoạt động đầu tư XDCB của doanh nghiệp đang sản xuất, kinh doanh

1. Khi mua vật tư, hàng hoá, TSCĐ, dịch vụ thanh toán bằng ngoại tệ:

– Nếu phát sinh lỗ tỷ giá hối đoái trong giao dịch mua ngoài vật tư, hàng hoá, TSCĐ, dịch vụ:

Nợ các TK 151, 152, 153, 156, 157, 158, 211, 213, 217, 241, 623, 627, 641, 642, 133… (Theo tỷ giá hối đoái tại ngày giao dịch)

Nợ TK 635 – Chi phí tài chính (Lỗ tỷ giá hối đoái)

Có các TK 111 (1112), 112 (1122) (Theo tỷ giá ghi sổ kế toán).

– Nếu phát sinh lãi tỷ giá hối đoái trong giao dịch mua ngoài vật tư, hàng hoá, TSCĐ, dịch vụ:

Nợ các TK 151, 152, 153, 156, 157, 158, 211, 213, 217, 241, 623, 627, 641, 642, 133… (Theo tỷ giá hối đoái tại ngày giao dịch)

Có các TK 111 (1112), 112 (1122) (Theo tỷ giá ghi sổ kế toán)

Có TK 515 – Doanh thu hoạt động tài chính (Lãi tỷ giá hối đoái).

2. Khi nhận vật tư, hàng hoá, TSCĐ, dịch vụ của nhà cung cấp chưa thanh toán tiền, hoặc khi vay ngắn hạn, vay dài hạn, nợ dài hạn, hoặc nhận nợ nội bộ… bằng ngoại tệ, căn cứ tỷ giá hối đoái tại ngày giao dịch:

Nợ các TK 111, 112, 152, 153, 156, 211, 627, 641, 642… (Theo tỷ giá hối đoái tại ngày giao dịch)

Có các TK 331, 311, 341, 342, 336… (Theo tỷ giá hối đoái tại ngày giao dịch).

3. Khi thanh toán nợ phải trả bằng ngoại tệ (Nợ phải trả người bán, nợ vay ngắn hạn, vay dài hạn, nợ dài hạn, nợ nội bộ…):

– Nếu phát sinh lỗ tỷ giá hối đoái trong giao dịch thanh toán nợ phải trả bằng ngoại tệ:

Nợ các TK 311, 315, 331, 336, 341, 342,… (Tỷ giá ghi sổ kế toán)

Nợ TK 635 – Chi phí tài chính (Lỗ tỷ giá hối đoái)

Có các TK 111 (1112), 112 (1122) (Tỷ giá ghi sổ kế toán).

– Nếu phát sinh lãi tỷ giá hối đoái trong giao dịch thanh toán nợ phải trả bằng ngoại tệ:

Nợ các TK 311, 315, 331, 336, 341, 342,… (Tỷ giá ghi sổ kế toán)

Có TK 515 – Doanh thu hoạt động tài chính (Lãi tỷ giá hối đoái)

Có các TK 111 (1112), 112 (1122) (Tỷ giá ghi sổ kế toán).

4. Khi phát sinh doanh thu, thu nhập khác bằng ngoại tệ, căn cứ tỷ giá hối đoái tại ngày giao dịch:

Nợ các TK 111(1112), 112(1122), 131… (Tỷ giá hối đoái tại ngày giao dịch)

Có các TK 511, 711 (Tỷ giá hối đoái tại ngày giao dịch).

5. Khi phát sinh các khoản nợ phải thu bằng ngoại tệ:

Nợ các TK 136, 138 (Tỷ giá hối đoái tại ngày giao dịch)

Nợ TK 635 – Chi phí tài chính (Lỗ tỷ giá hối đoái)

Có các TK 111 (1112), 112 (1122) (Tỷ giá ghi sổ kế toán)

Có TK 515 – Doanh thu hoạt động tài chính (Lãi tỷ giá hối đoái).

6. Khi thu được tiền nợ phải thu bằng ngoại tệ (phải thu của khách hàng, phải thu nội bộ…):

– Nếu phát sinh lỗ chênh lệch tỷ giá trong giao dịch thanh toán nợ phải thu bằng ngoại tệ:

Nợ các TK 111 (1112), 112 (1122) (Tỷ giá hối đoái tại ngày giao dịch)

Nợ TK 635 – Chi phí tài chính (Lỗ tỷ giá hối đoái)

Có các TK 131, 136, 138 (Tỷ giá ghi sổ kế toán).

– Nếu phát sinh lãi chênh lệch tỷ giá hối đoái khi thanh toán nợ phải thu bằng ngoại tệ:

Nợ các TK 111 (1112), 112 (1122) (Tỷ giá hối đoái tại ngày giao dịch)

Có TK 515 – Doanh thu hoạt động tài chính (Lãi tỷ giá hối đoái)

Có các TK 131, 136, 138 (Tỷ giá ghi sổ kế toán).

II. Kế toán chênh lệch tỷ giá phát sinh trong kỳ của hoạt động đầu tư XDCB (Giai đoạn trước hoạt động)

1. Khi mua ngoài vật tư, thiết bị, hàng hoá, TSCĐ, dịch vụ, khối lượng xây dựng, lắp đặt do người bán hoặc bên nhận thầu bàn giao:

– Nếu phát sinh lỗ tỷ giá hối đoái trong giao dịch thanh toán bằng ngoại tệ:

Nợ các TK 151, 152, 211, 213, 241… (Tỷ giá hối đoái tại ngày giao dịch)

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4132) (Lỗ tỷ giá hối đoái)

Có các TK 111 (1112), 112 (1122) (Tỷ giá ghi sổ kế toán).

– Nếu phát sinh lãi tỷ giá hối đoái trong giao dịch thanh toán bằng ngoại tệ :

Nợ các TK 151, 152, 211, 213, 241… (Tỷ giá hối đoái tại ngày giao dịch)

Có các TK 111 (1112), 112 (1122) (Tỷ giá ghi sổ kế toán)

Có TK 413 – Chênh lệch tỷ giá hối đoái (4132) (lãi tỷ giá hối đoái).

2. Khi thanh toán nợ phải trả bằng ngoại tệ (Nợ phải trả người bán, nợ vay dài hạn, ngắn hạn, nợ nội bộ):

– Nếu phát sinh lỗ tỷ giá hối đoái trong giao dịch thanh toán nợ phải trả bằng ngoại tệ:

Nợ các TK 311, 315, 331, 336, 341, 342… (Tỷ giá ghi sổ kế toán)

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4132) (Lỗ tỷ giá hối đoái)

Có các TK 111 (1112), 112 (1122) (Tỷ giá ghi sổ kế toán).

– Nếu phát sinh lãi tỷ giá hối đoái trong giao dịch thanh toán nợ phải trả bằng ngoại tệ:

Nợ các TK 311, 315, 331, 336, 341, 342… (Tỷ giá ghi sổ kế toán)

Có các TK 111 (1112), 112 (1122) (Tỷ giá ghi sổ kế toán)

Có TK 413 – Chênh lệch tỷ giá hối đoái (4132) (Lãi tỷ giá hối đoái).

3. Hàng năm, chênh lệch tỷ giá đã thực hiện phát sinh trong hoạt động đầu tư xây dựng cơ bản (Giai đoạn trước hoạt động) được phản ánh luỹ kế trên TK 413 “Chênh lệch tỷ giá hối đoái” (4132) cho đến khi hoàn thành đầu tư XDCB.

4. Khi kết thúc hoạt động đầu tư XDCB (Giai đoạn trước hoạt động), kết chuyển chênh lệch tỷ giá hối đoái đã thực hiện (Theo số thuần sau khi bù trừ số phát sinh bên Nợ và bên Có Tài khoản 4132) của hoạt động đầu tư XDCB (Giai đoạn trước hoạt động) trên TK 413 “Chênh lệch tỷ giá hối đoái” (TK 4132) tính ngay (nếu nhỏ) vào chi phí tài chính, hoặc kết chuyển (nếu lớn) sang TK 242 “Chi phí trả trước dài hạn” (Nếu lỗ tỷ giá) hoặc tính ngay (nếu nhỏ) vào doanh thu hoạt động tài chính, hoặc kết chuyển (nếu lớn) sang TK 3387 “Doanh thu chưa thực hiện” (Nếu lãi tỷ giá) để phân bổ trong thời gian tối đa là 5 năm:

– Trường hợp phát sinh lãi tỷ giá hối đoái:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4132)

Có TK 3387 – Doanh thu chưa thực hiện (Lãi tỷ giá hối đoái) (Nếu phải phân bổ dần); hoặc

Có TK 515 – Doanh thu hoạt động tài chính (Nếu ghi ngay vào doanh thu hoạt động tài chính).

– Trường hợp phát sinh lỗ tỷ giá hối đoái:

Nợ TK 635 – Chi phí tài chính (Nếu ghi ngay vào chi phí tài chính)

Nợ TK 242 – Chi phí trả trước dài hạn (Nếu phải phân bổ dần)

Có TK 413 – Chênh lệch tỷ giá hối đoái (4132).

5. Xử lý chênh lệch tỷ giá hối đoái đã thực hiện (Lỗ hoặc lãi tỷ giá) trong giai đoạn đầu tư XDCB được luỹ kế đến thời điểm quyết toán bàn giao TSCĐ đưa vào sử dụng cho hoạt động SXKD:

– Trường hợp lỗ tỷ giá hối đoái phải phân bổ dần, định kỳ khi phân bổ chênh lệch lỗ tỷ giá hối đoái đã thực hiện phát sinh trong giai đoạn đầu tư XDCB vào chi phí tài chính của năm tài chính khi kết thúc giai đoạn đầu tư XDCB bàn giao đưa TSCĐ vào sử dụng:

Nợ TK 635 – Chi phí tài chính (Lỗ tỷ giá hối đoái)

Có TK 242 – Chi phí trả trước dài hạn.

– Trường hợp lãi tỷ giá hối đoái phải phân bổ dần, định kỳ khi phân bổ chênh lệch lãi tỷ giá hối đoái đã thực hiện phát sinh trong giai đoạn đầu tư XDCB vào doanh thu hoạt động tài chính của năm tài chính khi kết thúc giai đoạn đầu tư XDCB bàn giao đưa TSCĐ vào sử dụng:

Nợ TK 3387 – Doanh thu chưa thực hiện

Có TK 515 – Doanh thu hoạt động tài chính (Lãi tỷ giá hối đoái).

III. Kế toán chênh lệch tỷ giá hối đoái phát sinh do đánh giá lại cuối năm tài chính của các khoản mục tiền tệ có gốc ngoại tệ

1. Kế toán chênh lệch tỷ giá hối đoái phát sinh do đánh giá lại cuối năm tài chính của các khoản mục tiền tệ có gốc ngoại tệ:

Ở thời điểm cuối năm tài chính, doanh nghiệp phải đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ (Đơn vị tiền tệ khác với đơn vị tiền tệ chính thức sử dụng trong kế toán) theo tỷ giá hối đoái giao dịch bình quân trên thị trường ngoại tệ liên ngân hàng do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm cuối năm tài chính, có thể phát sinh chênh lệch tỷ giá hối đoái (Lãi hoặc lỗ). Doanh nghiệp phải chi tiết khoản chênh lệch tỷ giá hối đoái phát sinh do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ của hoạt động đầu tư xây dựng cơ bản (Giai đoạn trước hoạt động – TK 4132 và của hoạt động kinh doanh – TK 4131):

– Nếu phát sinh lãi tỷ giá hối đoái:

Nợ các TK 111 (1112), 112 (1122), 131, 136, 138, 311, 315, 331, 341, 342,…

Có TK 413 – Chênh lệch tỷ giá hối đoái (4131, 4132).

– Nếu phát sinh lỗ tỷ giá hối đoái:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4131, 4132)

Có các TK 111 (1112), 112 (1122), 131, 136, 311, 315, 331, 341, 342,…

2. Kế toán xử lý chênh lệch tỷ giá hối đoái phát sinh do đánh giá lại cuối năm tài chính của các khoản mục tiền tệ có gốc ngoại tệ:

2.1. Xử lý chênh lệch tỷ giá hối đoái phát sinh do đánh giá lại cuối năm tài chính của các khoản mục tiền tệ có gốc ngoại tệ của hoạt động kinh doanh (Kể cả hoạt động đầu tư xây dựng cơ bản của doanh nghiệp sản xuất, kinh doanh vừa có hoạt động đầu tư xây dựng cơ bản):

– Kết chuyển toàn bộ khoản chênh lệch tỷ giá hối đoái đánh giá lại cuối năm tài chính của hoạt động kinh doanh (Theo số thuần sau khi bù trừ số phát sinh bên Nợ và bên Có của TK 4131) vào chi phí tài chính (Nếu lỗ tỷ giá hối đoái), hoặc doanh thu hoạt động tài chính (Nếu lãi tỷ giá hối đoái) để xác định kết quả hoạt động kinh doanh:

+ Kết chuyển lãi tỷ giá hối đoái đánh giá lại cuối năm tài chính vào doanh thu hoạt động tài chính:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4131)

Có TK 515 – Doanh thu hoạt động tài chính (Nếu lãi tỷ giá hối đoái).

+ Kết chuyển lỗ tỷ giá hối đoái đánh giá lại cuối năm tài chính vào chi phí tài chính:

Nợ TK 635 – Chi phí tài chính (Nếu lỗ tỷ giá hối đoái)

Có TK 413 – Chênh lệch tỷ giá hối đoái (4131).

2.2. Xử lý chênh lệch tỷ giá hối đoái phát sinh do đánh giá lại cuối năm tài chính của các khoản mục tiền tệ có gốc ngoại tệ của hoạt động đầu tư XDCB (Giai đoạn trước hoạt động):

– Ở giai đoạn đang đầu tư XDCB, doanh nghiệp chưa đi vào hoạt động thì chênh lệch tỷ giá hối đoái đánh giá lại cuối năm tài chính được phản ánh luỹ kế trên TK 413 “Chênh lệch tỷ giá hối đoái” (TK 4132). Số dư Nợ, hoặc Có này sẽ được phản ánh trên Bảng Cân đối kế toán.

– Khi kết thúc giai đoạn đầu tư XDCB, bàn giao TSCĐ đưa vào sử dụng cho sản xuất, kinh doanh, số dư Nợ, hoặc số dư Có TK 413 “Chênh lệch tỷ giá hối đoái” (TK 4132) phản ánh số chênh lệch tỷ giá hối đoái phát sinh do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ cuối mỗi năm tài chính (Không bao gồm khoản đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ liên quan đến hoạt động đầu tư XDCB ở thời điểm bàn giao tài sản để đưa vào sử dụng) sẽ được xử lý như sau:

+ Kết chuyển số dư Nợ TK 413 “Chênh lệch tỷ giá hối đoái” (4132) về TK 635 – “Chi phí tài chính” hoặc về TK 242 “Chi phí trả trước dài hạn” (Nếu lớn) để phân bổ dần số lỗ tỷ giá hối đoái của giai đoạn đầu tư XDCB trong các năm tài chính tiếp theo trong thời gian tối đa 5 năm (Kể từ khi kết thúc giai đoạn đầu tư) vào chi phí tài chính:

Nợ TK 635 – Chi phí tài chính (Nếu ghi ngay vào chi phí)

Nợ TK 242 – Chi phí trả trước dài hạn (Nếu phải phân bổ dần)

Có TK 413 – Chênh lệch tỷ giá hối đoái (4132).

+ Kết chuyển số dư Có TK 413 “Chênh lệch tỷ giá hối đoái” (4132) về TK 515 “Doanh thu hoạt động tài chính” hoặc về TK 3387 “Doanh thu chưa thực hiện” (Nếu lớn) để phân bổ dần số lãi tỷ giá hối đoái của giai đoạn đầu tư XDCB trong các năm tài chính tiếp theo trong thời gian tối đa 5 năm (Kể từ khi kết thúc giai đoạn đầu tư) vào doanh thu hoạt động tài chính:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4132)

Có TK 3387 – Doanh thu chưa thực hiện (Nếu phải phân bổ dần)

Có TK 515 – Doanh thu hoạt động tài chính (Nếu ghi ngay vào doanh thu hoạt động tài chính).

Hạch toán hàng khuyến mại

1. Quy định về hạch toán hàng khuyến mại không kèm điều kiện mua hàng:

Theo Quy định tại điều 91, khoản 3, điểm g của Thông tư 200/2014/TT-BTC:

“g) Đối với sản phẩm, hàng hóa dùng để khuyến mại, quảng cáo

– Đối với hàng hóa mua vào hoặc sản phẩm do doanh nghiệp sản xuất ra dùng để khuyến mại, quảng cáo:

+ Trường hợp xuất sản phẩm, hàng hóa để khuyến mại, quảng cáo không thu tiền, không kèm theo các điều kiện khác như phải mua sản phẩm, hàng hóa, ghi:

Nợ TK 641- Chi phí bán hàng (chi phí SX sản phẩm, giá vốn hàng hoá)

Có các TK 155, 156.”

Như vậy, đối với trường hợp khuyến mại không yêu cầu mua hàng, doanh nghiệp sẽ:

Không ghi nhận doanh thu của hàng khuyến mại

Toàn bộ giá vốn hàng khuyến mại sẽ được ghi nhận vào chi phí bán hàng trong kỳ.

2. Hạch toán hàng khuyến mại không kèm điều kiện mua hàng

Khi xuất hàng khuyến mại từ kho, kế toán hạch toán:

Nợ TK 641

Có TK 155, 156

Khi mua hàng dùng cho khuyến mại hoặc phát sinh chi phí dịch vụ khuyến mại, kế toán hạch toán:

Nợ TK 641

Có TK 111, 112

Trường hợp 2: Khuyến mại kèm điều kiện mua hàng

1. Quy định về hạch toán doanh thu hàng khuyến mại kèm điều kiện mua hàng

Điều 79, khoản 1 điểm 1.6, mục 1.6.3 Thông tư 200/2014/TT-BTC quy định:

“1.6.3. Trường hợp xuất hàng hóa để khuyến mại, quảng cáo nhưng khách hàng chỉ được nhận hàng khuyến mại, quảng cáo kèm theo các điều kiện khác như phải mua sản phẩm, hàng hóa (ví dụ như mua 2 sản phẩm được tặng 1 sản phẩm….) thì kế toán phải phân bổ số tiền thu được để tính doanh thu cho cả hàng khuyến mại, giá trị hàng khuyến mại được tính vào giá vốn hàng bán (trường hợp này bản chất giao dịch là giảm giá hàng bán).”

2. Quy định về hạch toán chi phí giá vốn hàng khuyến mại kèm điều kiện mua hàng

Tại Điều 91 khoản 3 điểm g Thông tư 200/2014/TT-BTC quy định như sau

“ Trường hợp xuất hàng hóa để khuyến mại, quảng cáo nhưng khách hàng chỉ được nhận hàng khuyến mại, quảng cáo kèm theo các điều kiện khác như phải mua sản phẩm, hàng hóa (ví dụ: mua 2 sản phẩm được tặng 1 sản phẩm….) thì kế toán phản ánh giá trị hàng khuyến mại, quảng cáo vào giá vốn hàng bán (trường hợp này bản chất giao dịch là giảm giá hàng bán).”

Như vậy, cách hạch toán trong trường hợp doanh nghiệp khuyến mại hàng hóa kèm điều kiện mua hàng tuân thủ theo nguyên tắc:

Doanh thu bán hàng sẽ phải được phân bổ cả cho hàng khuyến mại, tức phải ghi nhận doanh thu hàng khuyến mại

Chi phí sản xuất, giá vốn của hàng khuyến mại được hạch toán vào giá vốn hàng bán trong kỳ

3. Hạch toán hàng khuyến mại kèm điều kiện mua hàng:

Khi xuất hàng hóa khuyến mại, kế toán hạch toán giá trị hàng khuyến mại vào giá vốn hàng bán:

Nợ TK 632 – Giá vốn hàng bán (giá thành sản xuất)

Có TK 155, 156, 157

Kế toán hạch toán doanh thu của hàng khuyến mại trên cơ sở phân bổ số tiền thu được cho cả sản phẩm, hàng hóa được bán và hàng hóa khuyến mại, quảng cáo:

Nợ các TK 111, 112, 131…

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (33311) (nếu có).

Ví dụ: Doanh nghiệp có chương trình khuyến mại cho khách hàng như sau:

Khách hàng sẽ được khuyến mại áo sơ mi khi mua áo vest.

Trong đó, áo sơ mi có giá bán 400k, áo vest có giá bán 4tr.

Giá vốn của áo sơ mi là 200k, áo vest là 2tr.

Kế toán hạch toán hàng khuyến mại như sau:

Khi xuất áo vest và hàng khuyến mại (áo sơ mi) , kế toán hạch toán doanh thu:

Ghi nhận doanh thu bán áo vest:

Nợ TK 111,112,131: 4.18 tr

Có TK 511: 3.8 tr

Có 3331: 0.38 tr

Ghi nhận doanh thu bán áo sơ mi:

Nợ TK 111,112,131: 0.22 tr

Có TK 511: 0.2 tr

Có 3331: 0.02 tr

Kết chuyển giá vốn của áo sơ mi và áo vest ghi:

Nợ TK 632 : Giá vốn hàng bán trong kỳ

Có 156: Giá xuất kho của áo sơ mi và áo vest

Trường hợp 3: Doanh nghiệp là nhà phân phối

Doanh nghiệp hoạt động thương mại được nhận hàng hoá (không phải trả tiền) từ nhà sản xuất để quảng cáo, khuyến mại cho khách hàng. Trong trường hợp này, doanh nghiệp cần:

Theo dõi chi tiết số lượng hàng khuyến mại trong hệ thống quản trị nội bộ của doanh nghiệp và thuyết minh số liệu này trên bản thuyết minh báo cáo tài chính của doanh nghiệp.

Kết thúc chương trình khuyến mại, nếu không phải trả lại nhà sản xuất số hàng khuyến mại không sử dụng hết, kế toán hạch toán giá trị hàng khuyến mại không sử dụng hết vào thu nhập khác của doanh nghiệp:

Nợ TK 156 – Hàng hoá (theo giá trị hợp lý)

Có TK 711 – Thu nhập khác.

Hạch toán bảo hiểm xã hội

1. Khi tính trích các khoản Bảo hiểm, KPCĐ trừ vào chi phí của DN:

Các bạn phải chi tiết theo từng bộ phận nhé: VD: Bộ phận bán hàng, bộ phận quản lý…

Nợ TK 154, 241, 622, 623, 627, 641, 642…: Tiền lương tham gia BHXH x 23,5%

Có TK 3383 (BHXH) : Tiền lương tham gia BHXH x 17,5%

Có TK 3384 (BHYT) : Tiền lương tham gia BHXH x 3%

Có TK 3386 (hoặc 3385) (BHTN) : Tiền lương tham gia BHXH x 1%

Có TK 3382 ( KPCĐ) : Tiền lương tham gia BHXH x 2%

Chu ý: BHTN

– Nếu theo Thông tư 200 là: 3386

– Nếu theo Thông tư 133 là: 3385

2. Trích khoản Bảo hiểm trừ vào lương của nhân viên:

Nợ TK 334 : Tiền lương tham gia BHXH x 10,5%

Có TK 3383 : Tiền lương tham gia BHXH x 8%

Có TK 3384 : Tiền lương tham gia BHXH x 1,5%

Có TK 3386 (hoặc 3385) : Tiền lương tham gia BHXH x 1%

c. Khi nộp tiền bảo hiểm:

Nợ TK 3383 : Số tiền đã trích BHXH (Tiền lương tham gia BHXH x 25,5%)

Nợ TK 3384 : Số tiền đã trích BHYT (Tiền lương tham gia BHXH x 4,5%)

Nợ TK 3386 (hoặc 3385) : Số tiền đã trích BHTN (Tiền lương tham gia BHXH x 2%)

Nợ TK 3382 : Số tiền đóng kinh phí công đoàn (Tiền lương tham gia BHXH x 2%)

Có TK 1111, 1121 : Tổng phải nộp (Tiền lương tham gia BHXH x 34%)

Cụ thể:

– Nộp cho bên Cơ quan BH là 32%

– Nộp cho bên Liên đào lao động Quận, huyện: 2%

Hạch toán hàng gia công

1. Cách hạch toán hàng gửi đi gia công – nhận gia công

a. Cách hạch toán hàng gia công theo Quyết định 48

– Cách hạch toán hàng xuất đi gia công (Bên thuê gia công):

+ Khi xuất kho hàng hoá đưa đi gia công, chế biến:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dỡ dang

Có các TK 152, 156.

+ Chi phí gia công, chế biến hàng hoá:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dỡ dang

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331,…

+ Khi gia công xong nhập lại kho hàng hoá:

Nợ TK 152, 156

Có TK 154 – Chi phí sản xuất, kinh doanh dỡ dang.

– Cách hạch toán hàng nhận công (Bên nhận gia công):

+ Hàng hóa nhận gia công cho các DN khác ghi đơn vào Tài khoản 002 “Vật tư, hàng hoá nhận giữ hộ, nhận gia công”, (Tài khoản ngoài BCĐKT).

+ Khi nhận hàng để gia công

Nợ TK 002: Vật tư hàng hóa nhận gia công, giữ hộ

+ Khi xuất kho hàng để gia công, chế biến hoặc trả lại đơn vị giao hàng gia công

Có TK 002: Vật tư hàng hóa nhận gia công, giữ hộ

+ Khi xác định doanh thu từ số tiền gia công thực tế được hưởng

Nợ TK 111,112,131: Số tiền thu được

Có TK 511: Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331:Thuế GTGT phải nộp (Nếu có)

b. Cách hạch toán hàng gia công theo Thông tư 200

– Cách hạch toán hàng xuất đi gia công (Bên thuê gia công):

+ Khi xuất kho giao hàng để gia công:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang

Có các TK 152, 156.

+ Ghi nhận chi phí gia công hàng hoá và thuế GTGT được khấu trừ:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331,…

+ Khi nhận lại hàng gửi gia công chế biến hoàn thành nhập kho, ghi:

Nợ các TK 152, 156

Có TK 154 – Chi phí sản xuất, kinh doanh dở dang.

– Cách hạch toán hàng nhận công (Bên nhận gia công):

+ Khi nhận hàng để gia công, DN chủ động theo dõi và ghi chép thông tin về toàn bộ giá trị vật tư, hàng hoá nhận gia công trong phần thuyết minh BCTC.

+ Khi xác định doanh thu từ số tiền gia công thực tế được hưởng, ghi:

Nợ các TK 111, 112, 131, …

Có TK 511- Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (33311).

2. Xuất hàng hóa có cần lập hóa đơn chứng từ?

– Căn cứ theo khoản 4 và 6 Điều 5 của Thông tư liên tịch 64/2015/TTLT-BTC-BCT-BCA-BQP quy định:

” Cơ sở sản xuất, gia công hàng xuất khẩu vận chuyển bán thành phẩm, nguyên, nhiên, vật liệu để gia công lại tại cơ sở gia công khác thì phải có Hợp đồng gia công lại kèm theo PXK kiêm vận chuyển nội bộ và Lệnh điều động.”

– Căn cứ theo Điều 4 của Thông tư 219 quy định Đối tượng không chịu thuế GTGT là những hàng hóa chuyển khẩu, quá cảnh qua lãnh thổ Việt Nam; hàng tạm nhập khẩu, tái xuất khẩu; hàng tạm xuất khẩu, tái nhập khẩu; nguyên liệu, vật tư nhập khẩu để sản xuất, gia công hàng hóa xuất khẩu theo hợp đồng sản xuất, gia công xuất khẩu ký kết với bên nước ngoài.

– Căn cứ theo Điều 9 của Thông tư 219 Quy định về Thuế suất 0% là những hàng hóa gia công chuyển tiếp theo quy định của pháp luật thương mại về hoạt động mua, bán hàng hóa quốc tế và các hoạt động đại lý mua, bán, gia công hàng hóa với nước ngoài.

– Căn cứ theo Điều 7 của Thông tư 219 Quy định về giá tính thuế GTGT đối với gia công hàng hóa là giá gia công theo hợp đồng gia công chưa có thuế GTGT, bao gồm cả tiền công, chi phí về nhiên liệu, động lực, vật liệu phụ và chi phí khác phục vụ cho việc gia công hàng hóa.

***Như vậy:

– Bên gửi đi gia công: Khi xuất hàng gửi đi gia công DN chỉ cần lập PXK kiêm vận chuyển nội bộ và Lệnh điều động

– Bên nhận gia công: Khi xuất hàng gia công trả lại thì lập PKK và chỉ xuất hóa đơn GTGT (hoặc hóa đơn bán hàng) đối với tiền công gia công và tiền Nguyên vật liệu, phụ liệu …

Hạch toán chia cổ tức

cách định khoản hạch toán kế toán

a. Kết chuyển lãi trong kỳ

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 421 – Lợi nhuận chưa phân phối (4212).

b. Phân chia lợi nhuận cho các thành viên góp vốn:

Nợ TK 421 – Lợi nhuận chưa phân phối

Có TK 338 – Phải trả, phải nộp khác (3388).

Khi trả tiền cổ tức cổ phiếu ưu đãi cho các cổ đông, ghi:

Nợ TK 338 – Phải trả, phải nộp khác (3388)

Có các TK 111, 112. . . (Số tiền thực trả).

c. Trong năm, tạm trích quỹ dự phòng tài chính, ghi:

Nợ TK 421 – Lợi nhuận chưa phân phối

Có TK 418 – Các quỹ thuộc vốn chủ sở hữu

Có TK 353 – Quỹ khen thưởng, phúc lợi (3531, 3532, 3534)

– Cuối năm, kế toán tính và xác định số tiền các quỹ được trích thêm, ghi:

Nợ TK 421 – Lợi nhuận chưa phân phối

Có TK 353 – Quỹ khen thưởng, phúc lợi

Có TK 418 – Các quỹ thuộc vốn chủ sở hữu

d. Bổ sung nguồn vốn kinh doanh từ lợi nhuận hoạt động kinh doanh, ghi:

Nợ TK 421 – Lợi nhuận chưa phân phối

Có TK 411 – Nguồn vốn kinh doanh.)

Hạch toán tiền lãi ngân hàng

Phản ánh doanh thu cổ tức, lợi nhuận được chia bằng tiền phát sinh trong kỳ từ hoạt động góp vốn đầu tư

– Khi nhận được thông báo về quyền nhận cổ tức, lợi nhuận từ hoạt động đầu tư, ghi:

Nợ TK 138 – Phải thu khác

Phản ánh doanh thu cổ tức, lợi nhuận được chia bằng tiền phát sinh trong kỳ từ hoạt động góp vốn đầu tư

– Khi nhận được thông báo về quyền nhận cổ tức, lợi nhuận từ hoạt động đầu tư, ghi:

Nợ TK 138 – Phải thu khác

Có TK 515 – Doanh thu hoạt động tài chính.

– Trường hợp nếu cổ tức, lợi nhuận được chia bao gồm cả khoản lãi đầu tư dồn tích trước khi doanh nghiệp mua lại khoản đầu tư đó thì doanh nghiệp phải phân bổ số tiền lãi này, chỉ có phần tiền lãi của các kỳ mà doanh nghiệp mua khoản đầu tư này mới được ghi nhận là doanh thu hoạt động tài chính, còn khoản tiền lãi dồn tích trước khi doanh nghiệp mua lại khoản đầu tư đó thì ghi giảm giá trị của chính khoản đầu tư trái phiếu, cổ phiếu đó, ghi:

Nợ TK 138 – Phải thu khác (tổng số cổ tức, lợi nhuận thu được)

Có các TK 121, 221, 222, 228 (phần cổ tức, lợi nhuận dồn tích trước khi doanh nghiệp mua lại khoản đầu tư)

Có TK 515 – Doanh thu hoạt động tài chính (phần cổ tức, lợi nhuận của các kỳ sau khi doanh nghiệp mua khoản đầu tư này).

– Đối với khoản cổ tức, lợi nhuận được chia đã sử dụng để đánh giá lại giá trị khoản đầu tư khi xác định giá trị doanh nghiệp để cổ phần hoá: Khi xác định giá trị doanh nghiệp để cổ phần hoá, nếu các khoản đầu tư tài chính được đánh giá tăng tương ứng với phần sở hữu của doanh nghiệp cổ phần hoá trong lợi nhuận sau thuế chưa phân phối của bên được đầu tư, doanh nghiệp cổ phần hoá phải ghi tăng vốn Nhà nước theo quy định của pháp luật. Sau đó, khi nhận được phần cổ tức, lợi nhuận đã được dùng để đánh giá tăng vốn Nhà nước, doanh nghiệp cổ phần hoá không ghi nhận doanh thu hoạt động tài chính mà ghi giảm giá trị khoản đầu tư tài chính:

Nợ TK 138 – Phải thu khác (tổng số cổ tức, lợi nhuận thu được)

Có các TK 121, 221, 222, 228 (phần tiền lãi đầu tư dồn tích trước khi doanh nghiệp mua lại khoản đầu tư).

Định kỳ, khi có bằng chứng chắc chắn thu được khoản lãi cho vay (bao gồm cả lãi trái phiếu), lãi tiền gửi, lãi trả chậm, trả góp

Nợ TK 138 – Phải thu khác

Nợ các TK 121, 128 (nếu lãi cho vay định kỳ được nhập gốc)

Có TK 515 – Doanh thu hoạt động tài chính.

Bằng chứng chắc chắn thu được các khoản phải thu này bao gồm:

– Khoản phải thu gốc không bị coi là nợ khó đòi thuộc đối tượng phải trích lập dự phòng hoặc nợ không có khả năng thu hồi, không thuộc diện bị khoanh nợ, giãn nợ;

– Có xác nhận nợ và cam kết trả nợ của bên nhận nợ;

– Các bằng chứng khác (nếu có).

Khi nhượng bán hoặc thu hồi các khoản đầu tư tài chính

Nợ các TK 111, 112, 131…

Nợ TK 635 – Chi phí tài chính (nếu bán bị lỗ)

Có các TK 121, 221, 222, 228

Có TK 515 – Doanh thu hoạt động tài chính (nếu bán có lãi).

Trường hợp hoán đổi cổ phiếu, kế toán căn cứ giá trị hợp lý của cổ phiếu nhận về và giá trị ghi sổ của cổ phiếu mang đi trao đổi

Nợ các TK 121, 228 (chi tiết cổ phiếu nhận về theo giá trị hợp lý)

Nợ TK 635 – Chi phí tài chính (chênh lệch giữa giá trị hợp lý của cổ phiếu nhận về nhỏ hơn giá trị ghi sổ của cổ phiếu mang đi trao đổi)

Có các TK 121, 228 (cổ phiếu mang đi trao đổi theo giá trị ghi sổ)

Có TK 515 – Doanh thu hoạt động tài chính (chênh lệch giữa giá trị hợp lý của cổ phiếu nhận về lớn hơn giá trị ghi sổ của cổ phiếu mang đi trao đổi).

Kế toán bán ngoại tệ

Nợ các TK 111 (1111), 112 (1121) (tỷ giá thực tế bán)

Nợ TK 635 – Chi phí tài chính (số chênh lệch giữa tỷ giá thực tế bán nhỏ hơn tỷ giá trên sổ kế toán).

Có các TK 111 (1112), 112 (1122) (theo tỷ giá trên sổ kế toán)

Có TK 515 – Doanh thu hoạt động tài chính (số chênh lệch tỷ giá thực tế bán lớn hơn tỷ giá trên sổ kế toán).

Khi mua vật tư, hàng hoá, TSCĐ, dịch vụ, chi trả các khoản chi phí bằng ngoại tệ, nếu tỷ giá giao dịch thực tế tại thời điểm phát sinh lớn hơn tỷ giá trên sổ kế toán các TK 111, 112

Nợ các TK liên quan (Theo tỷ giá giao dịch thực tế)

Có các TK 111 (1112), 112 (1122) (tỷ giá ghi sổ kế toán TK 111, 112)

Có TK 515 – Doanh thu hoạt động tài chính (lãi tỷ giá hối đoái).

Khi thanh toán nợ phải trả bằng ngoại tệ, nếu tỷ giá trên sổ kế toán các TK 111, 112 nhỏ hơn tỷ giá trên sổ kế toán của các TK Nợ phải trả

Nợ các TK 331, 341… (tỷ giá trên sổ kế toán)

Có TK 515 – Doanh thu hoạt động tài chính (lãi tỷ giá hối đoái)

Có các TK 111 (1112), 112 (1122) (tỷ giá trên sổ TK 111, 112).

Khi thu được tiền nợ phải thu bằng ngoại tệ, nếu tỷ giá giao dịch thực tế tại thời điểm thu tiền cao hơn tỷ giá ghi sổ kế toán của các TK phải thu

Nợ các TK 111 (1112), 112 (1122) (tỷ giá giao dịch thực tế)